新能源|吉利科创板上市进入倒计时,增加融资能力和向新能源转型

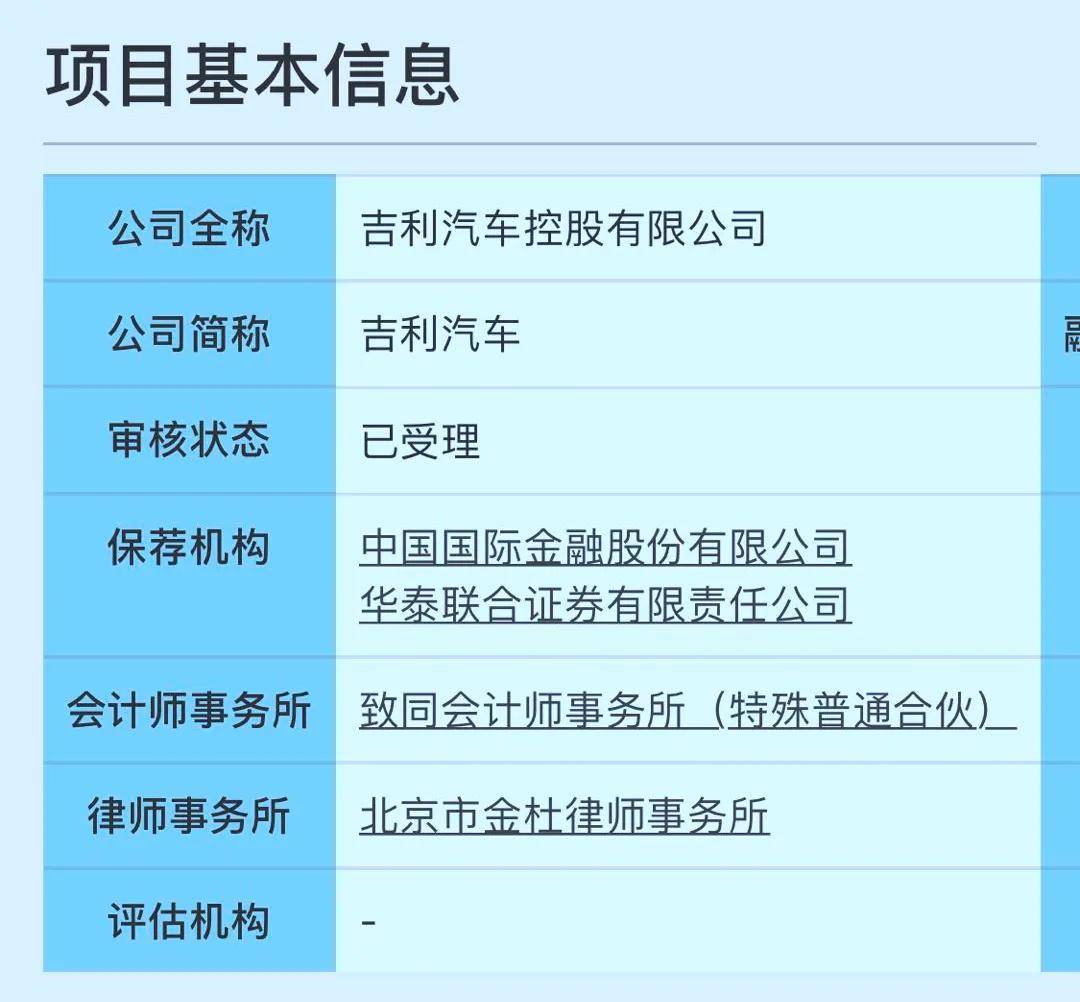

9月1日晚间 , 吉利汽车控股有限公司已经向上交所递交了招股说明书等资料 , 并且上交所已经受理 , 这说明吉利正式开启科创板上市倒计时 。

文章图片

根据吉利汽车控股有限公司递交上交所的招股说明书 , 本次初始发行的股份数量不超过1,731,666,448股 , 不涉及股东公开发售股份 , 不超过公司审议本次发行上市的董事会召开前一日(即2020年6 月23日)已发行股份总数及本次发行的人民币股份数之和的15.00% 。 本次发行可以采用超额配售选择权 , 采用超额配售选择权发行股票数量不超过初始发行股票数量的15.00% 。

文章图片

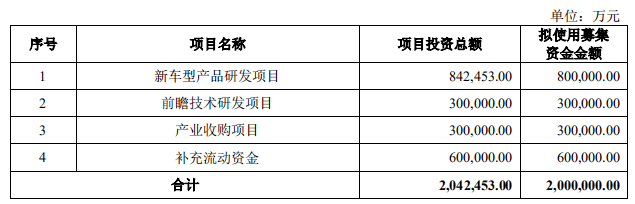

本次募集资金投资项目拟投资总额为 2,042,453.00 万元 , 其中拟使用本次募集资金 2,000,000 万元 , 主要用于新车型研发、前瞻技术研发、产业收购、补充流动资金 。

文章图片

此次吉利汽车的科创板上市 , 不仅方便了大陆投资者投资吉利汽车 , 还会让吉利汽车更加透明 。 作为红筹架构的首家车企登录科创板 , 吉利汽车此行意义重大 。

01

回归科创板提高融资能力

现在吉利回归科创板上市处于静默期 , 所以券商一般都不会对吉利汽车回归科创板有所评价 。 不过我们还是能从目前的情况下一探一二 。

在“汽扯扒谈”对吉利汽车内部高层的采访中了解到 , 此次回归科创板的原因 , 首先是国家大战略的指引 。 除此之外还提到了两个比较关键的点 , 就是融资能力和向科技以及新能源转型 。

此次回归科创板可以打通境内A股的资本市场融资渠道 , 有利于吉利汽车进一步多元化融资方式、降低资产负债率、优化资本结构 , 公司未来布局“新四化”等战略发展的资金需求也将得到极大补充 。

文章图片

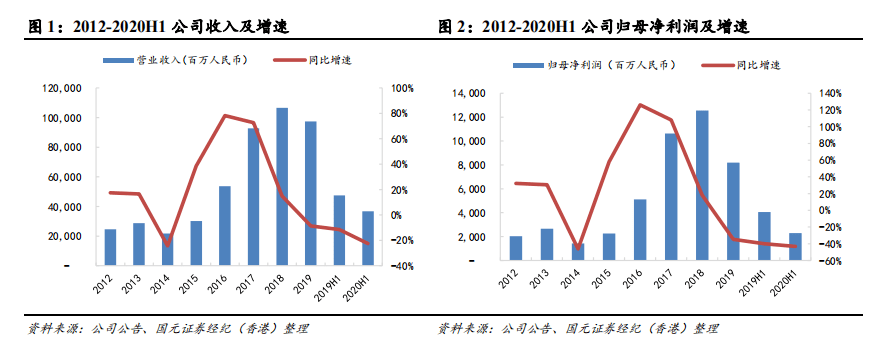

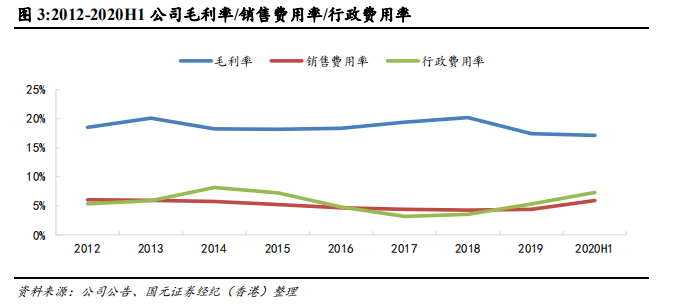

因为疫情原因 , 各大车企都并不富裕 。 根据“汽扯扒谈”从平安证券了解到的情况 , 吉利汽车公司 2020 上半年收入同比-23%至 368 亿 , 净利润同比-43%至 22.96 亿 , 净利润下滑幅度远超收入 , 由于受 1 季度疫情影响 , 公司上半年毛利率降低 0.7 个百分点至 17.11% , 销售费用占营业额之比同比提升 1.2 个百分比至 5.9% , 行政费用占营业额之比同比提升 2.1 个百分点至7.3% 。 2020 上半年经营性现金流为-32.4 亿元 , 由正转负 , 存货 42.3 亿 , 低于 2019 年底 , 预计下半年在疫情相对受控背景下 , 各项经营指标将会好转 。

文章图片

在今年5月29日的时候 , 吉利汽车发布了《根據一般授權配售新股份》的公告 。 该公司以每股10.8元港币配售6亿股新股 , 占扩大后本公司已发行股本之约6.11% 。 公司拟将该等所得款项净额用于集团业务发展及一般营运资金 。 所以此次回归科创板 , 会给吉利汽车极大地资金补充 。

02

向科技和新能源公司转型

虽然疫情有消极的影响 , 但是吉利依旧在不断的加大投入研发 , 走在公司扩张的快车道上上 。 根据吉利汽车披露的消息 , 2020年上半年计入行政费用的研发开支大幅增加 16%至 17.2 亿元 。

进入百万销量时代之后 , 吉利目前正在处于在向新时代突破的另一个瓶颈 。 所以此时在不断扩张之中的吉利 , 需要极大的补充公司的融资能力 。 而A+H的双融资能力会给予现阶段的吉利非常大的帮助 。

- 上交所|吉利控股登陆科创板申请变更为“已问询”,有望成国内整车第一股

- ipo观察|李书福的身价能赶超马克斯吗?,吉利汽车IPO后

- 科创板|“弃购”科创板被拉黑 红塔证券独家回应:系公司操作风险 已开展自检整改

- 第一财经|涉科创板赛科希德网下申购违规,红塔证券自营账户遭限制买卖

- 业务|“弃购”科创板被拉黑 红塔证券独家回应:系公司操作风险 已开展自检整改

- 违规|涉科创板赛科希德网下申购违规,红塔证券自营账户遭限制买卖

- 趣头条|吉利控股登陆科创板申请已获上交所“问询”

- 问董秘|新能源汽车也是未来...,投资者提问:贵司知道国家发布多项政策大力发展新能源汽车

- 新能源|财说| 六氟磷酸锂价格上涨,但这救不了市值下跌近七成的多氟多

- 万仁汽车横空出世 新能源商用车市场又添强势新军 售价4.98万起