制造|凯赛生物启动网上路演,拟公开发行4166.82万股新股( 二 )

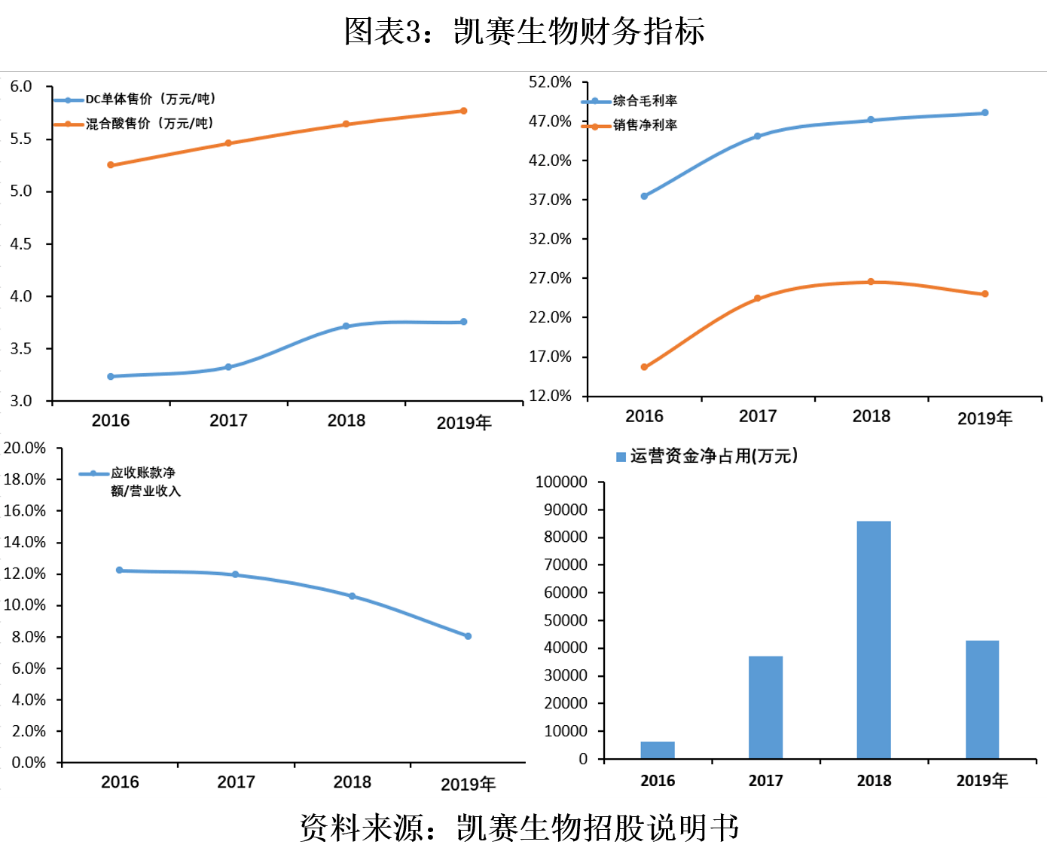

除了高速增长的营业收入和净利润 , 财务数据中还反映出凯赛生物较强的产品提价能力和上下游产业链议价能力 。 首先从产品单价看 , 长链二元酸的DC单体 , 混合酸单体2017年来持续涨价 , 其中DC单体从3.32万元/吨上涨至3.75万元/吨 , 价格幅度12.95% , 混合酸单体从5.46万元/吨涨至5.77万元/吨 , 价格涨幅5.68% 。 与此同时 , 凯赛生物综合毛利率从2017年的45.09%上升至2019年的48.01% , 毛利率持续提高 。

文章图片

不难看出 , 产品提价并不影响凯赛生物营业收入的高增长 , 也不影响销售回款 , 2017-2019年凯赛生物应收账款净额占营业收入的比例始终维持在8%-12%的低区间 , 说明该公司的销售增长和产品提价是以终端需求增加的良性增长 , 且终端回款能力始终较强 。

另一个反映经营企业上下游产业的议价能力指标为运营资金净占用 , 即资产负债表中运营相关的应付预收类资产减去应收预付类资产的净额 , 表示该公司在上下游产业链中净占用的无息运营本 , 首当其冲的茅台公司要求下游经销售先款后货而形成财务报表上大量预收款项和运营资金净占用 , 即为强势的产业链议价能力的象征 , 这一财务特征同样反映在凯赛生物的财务数据中 。

资本助力公司迈向生物制造产业龙头

【制造|凯赛生物启动网上路演,拟公开发行4166.82万股新股】综上 , 凯赛生物作为科创板少有的优质企业 , 同时具备技术实力、行业地位和盈利能力 , 上市融资可以让该公司如虎添翼 , 实现现有产品销售规模扩大和储备品种的开发与产业化 。 招股书显示 , 本次科创板IPO该公司拟募集资金46.99亿元 , 发行股数不低于4166.82万股 , 募投项目为金乡癸二酸4万吨产能、乌苏长链二元酸3万吨及长链聚酰胺2万吨产能 。 按照在建产能、募投产能投资回报率测算 , 该公司在建产能、募投产能投产后每年营业收入有望冲击100亿规模 , 相对现有营收规模实现3-5倍增长 , 以当前净利润估算顺利投产后的净利润规模有望达到23-25亿元 。

而按照发行股数和募资额初步估算 , 本次发行股票定价约112元/股 。 按照发行完成后的该公司总股本41.7亿股估算 , 凯赛生物上市后市值约470亿元 , 有望跻身科创板前十大市值公司 , 成为科创板上市的合成生物产业第一股 。

本网站上的内容(包括但不限于文字、图片及音视频) , 除转载外 , 均为时代在线版权所有 , 未经书面协议授权 , 禁止转载、链接、转贴或以其他 方式使用 。 违反上述声明者 , 本网将追究其相关法律责任 。 如其他媒体、网站或个人转载使用 , 请联系本网站丁先生:chiding@time-weekly.com

- 金十数据|中国7月制造业交亮眼成绩单!上半年美国对华投资增长6%,好消息

- NG视频|中国细胞生物学学会2020年度实验室开放日科普活动优秀奖评审结果

- 英特尔芯片工艺的“掉队”究竟意味着什么?

- 公司|仁会生物过会:今年科创板过会第88家 国泰君安过7单

- 注册|[互动]海特生物:子公司的新冠检测试剂盒已具备出口条件

- 制造业|上周过会率约90%,本周熊猫乳品等14企排队上会

- 个股|农业种植板块走强,27只个股上涨,雪榕生物上涨9.23%

- 开局|7月制造业PMI升至51.1% 中国经济下半年开局向好

- 经济|采购经理指数连续五个月在荣枯线上 制造业全面恢复回升

- 上周融资余额13720.11亿元,环比增加308.33亿元,复星医药、智飞生物净买入金额超10亿