公司|海尔智家剥离非主营业务 拟41亿出售卡奥斯54.50%股权

中新经纬客户端7月29日电 29日晚间 , 海尔智家公告 , 拟向青岛海尔生态投资有限公司(以下简称“海尔生态投资”)转让公司持有的海尔卡奥斯物联生态科技有限公司(以下简称“卡奥斯”)54.50%股权 , 对应注册资本约7.50亿元 , 双方协商的交易价格为40.60亿元 。

海尔智家称 , 本次交易完成后 , 海尔生态投资将持有卡奥斯54.50%的股权(对应注册资本749733359元) , 公司仍直接持有卡奥斯10.74%的股权 , 并通过公司控股子公司间接持有卡奥斯8.01%的股权 , 合计持有卡奥斯18.75%股权 。 卡奥斯将不纳入公司合并报表范围 。 海尔智家表示 , 公司本次交易是“为聚焦智慧家庭主业 , 剥离非主营业务 , 优化资源配置 , 节约非主业资本性开支” 。

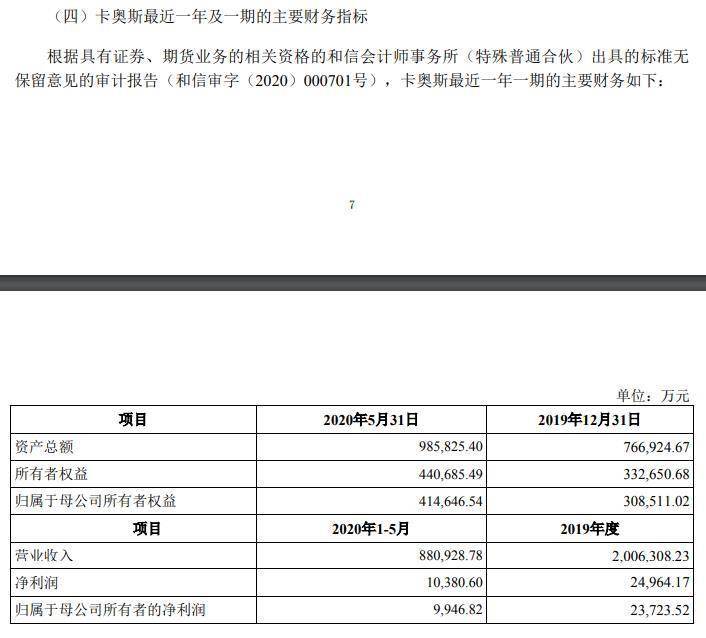

本次交易中 , 具有证券、期货相关业务资质的中瑞世联资产评估集团有限公司(以下简称“中瑞世联”或“评估机构”)接受委托 , 对卡奥斯以2020年5月31日为评估基准日的市场价值进行评估 , 并出具《海尔卡奥斯物联生态科技有限公司拟进行股权转让涉及的海尔卡奥斯物联生态科技有限公司股东全部权益价值项目资产评估报告》(中瑞评报字[2020]第000585号)(以下简称“《评估报告》”) 。 根据前述评估报告 , 卡奥斯股东全部权益的评估值为723900.00万元 。 中瑞世联对卡奥斯出具的评估结论未考虑评估基准日后卡奥斯A+轮引资增资额对企业股权价值的影响 。

根据本次交易安排 , 拟出售资产(即卡奥斯54.50%的股权 , 对应注册资本749733359元)的交易价格在卡奥斯整体评估值723900.00万元的基础上考虑评估基准日后A+轮引资2亿元增资额的影响 , 交易双方经协商一致给予一定的溢价确定拟出售资产的交易价格为40.60亿元 。

海尔智家表示 , 为保证本次交易有序开展 , 公司董事会拟提请股东大会授权公司董事长及其授权人士全权办理与本次交易有关的全部事宜 。 海尔智家与海尔生态投资拟就本次交易签署《海尔智家股份有限公司与青岛海尔生态投资有限公司之股权转让协议》(以下简称“《股权转让协议》”) 。

截至本公告披露之日 , 卡奥斯的控股股东为海尔智家 , 海尔智家直接持有卡奥斯65.23%的股权 , 并通过控股子公司海尔电器集团有限公司及合肥海尔电器有限公司间接持有卡奥斯8.01%的股权 , 合计持有卡奥斯73.24%的股权 。

【公司|海尔智家剥离非主营业务 拟41亿出售卡奥斯54.50%股权】

文章图片

来源:海尔智家公告

根据公告 , 卡奥斯2019年实现营业收入200.63亿元 , 净利润2.50亿元;2020年前5月实现营业收入88.09亿元 , 净利润1.04亿元 。

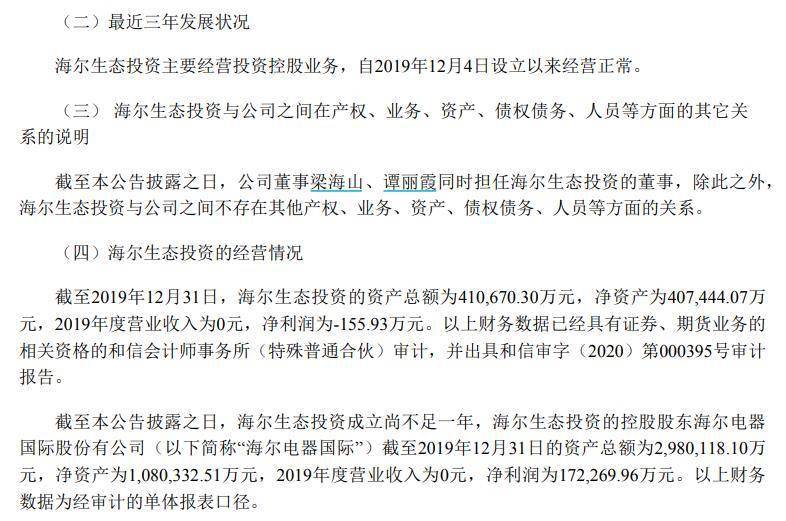

此外 , 公告显示 , 海尔生态投资为海尔智家实际控制人海尔集团公司(以下简称“海尔集团”)的下属控股子公司 , 与公司同为海尔集团实际控制下的企业 。

文章图片

来源:海尔智家公告

截至2019年12月31日 , 海尔生态投资的资产总额为410670.30万元 , 净资产为407444.07万元 , 2019年度营业收入为0元 , 净利润为-155.93万元 。 以上财务数据已经具有证券、期货业务的相关资格的和信会计师事务所(特殊普通合伙)审计 , 并出具和信审字(2020)第000395号审计报告 。

截至本公告披露之日 , 海尔生态投资成立尚不足一年 , 海尔生态投资的控股股东海尔电器国际股份有公司(以下简称“海尔电器国际”)截至2019年12月31日的资产总额为2980118.10万元 , 净资产为1080332.51万元 , 2019年度营业收入为0元 , 净利润为172269.96万元 。 以上财务数据为经审计的单体报表口径 。

海尔智家表示 , 根据上交所有关规定 , 海尔生态投资为公司的关联方 , 本次交易构成关联交易 。 此外 , 本次交易金额达到3000万元以上 , 且占公司最近一期经审计净资产绝对值5%以上 。 本次关联交易已于公司2020年7月29日召开的第十届董事会第九次会议审议通过 , 尚需提交股东大会审议 。 本次交易不构成《上市公司重大资产重组管理办法》规定的重大资产重组 。 (中新经纬APP)

- 美各大公司再添新债务威胁,多家企业遭去世员工家属起诉

- 身份权|香港亚洲商学院EMBA精彩课程回顾---徐京《公司治理与股权激励》

- 基金公司|追求绝对收益长信基金着力打造FOF投资

- 公司|40美元/桶的油价无法阻止新一轮页岩破产潮

- 交易|2000亿公司大动作!强势涨停了

- 问董秘|上证指数年涨幅为8.01%,公司所属...,投资者提问:截止2020年7月29日

- 中新网|大连:本次疫情可能起始于凯洋海鲜公司加工车间

- 问董秘|请问对贵公司有哪些积极的影响?对...,投资者提问:2020年一季度国际油价大跌

- 北京将启动地方资产公司等四行业现场检查,财务及风险情况系重点

- 成方金融科技成立 央行征信中心、印钞造币总公司等是股东