市场|上证综指近30年来首次大修落地 这些股票将被剔除

中新经纬客户端7月22日电 据上交所官网消息 , 22日 , 上交所与中证指数有限公司修订上证综合指数编制方案 。 同时 , 22日收盘后将发布上证科创板50成份指数历史行情 , 7月23日正式发布实时行情 。

修订涉及哪些内容?

上交所指出 , 此次上证综合指数编制方案修订充分借鉴了国际指数编制修订经验 , 立足境内市场发展实际 , 剔除风险警示股票、延长新股计入指数时间 , 并纳入科创板上市证券 。

为何修订上证综合指数编制方案?

【市场|上证综指近30年来首次大修落地 这些股票将被剔除】上交所介绍 , 上证综合指数发布于1991年 , 是A股市场第一条股票指数 , 核心编制方法沿用至今 。 近年来 , 社会各界对上证综合指数编制方案修订多有呼声 , 类似“上证综合指数失真”“未能充分反映市场结构变化”等意见频频出现 。

上交所称 , 指数编制修订方案的实施将进一步提升上证综合指数的市场代表性与稳定性 , 使上证综合指数更加准确表征上海市场整体表现 , 更加充分反映上海市场结构变化 , 为投资者观测市场运行、进行财富管理提供更理想的标尺 。

前海开源基金首席经济学家杨德龙指出 , 此次上交所对上证指数的编制进行的调整 , 使得这个指数更加合理 , 更能反映市场的真实状况 , 这也回应市场的一些诉求 。 当然这个调整属于微调 , 对指数没有太大影响 , 保持了指数的连续性 。

为何剔除风险警示股票?

上交所介绍 , 资本市场建立了风险警示制度 , 被实施风险警示的股票存在较高风险 , 基本面存在较大不确定性 , 投资价值受到影响 , 难以代表上市公司主流情况 。 剔除被实施风险警示的股票有利于上证综合指数更好发挥投资功能 , 更好反映沪市上市公司总体表现 。

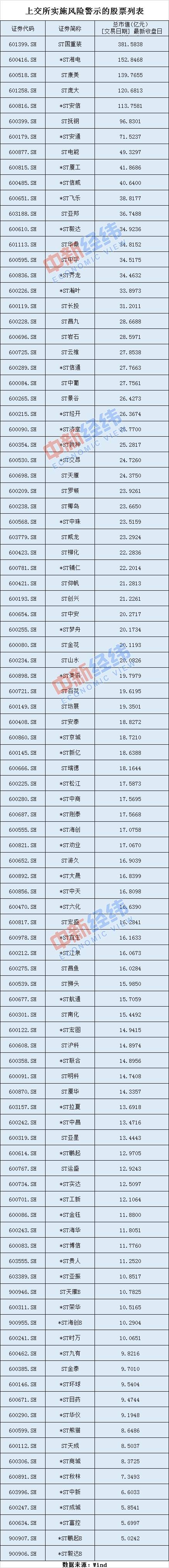

文章图片

据Wind数据显示 , 截至7月21日 , 上交所对沪市风险警示的股票有99只 , 合计总市值超2810亿元 。

为何延长新股计入指数时间?

上交所指出 , 我国证券市场的新股上市初期存在波动较大的现象 。 2010年至2019年 , 新股上市1年内平均股价波动率是同期上证综合指数的2.9倍 , 延迟新股计入时间 , 于新股上市满1年后计入指数 , 有利于增强上证综合指数的稳定性 , 引导长期理性投资 。

上交所还称 , 考虑到大市值新股上市后价格稳定所需时间总体短于小市值新股 , 设置大市值新股快速计入机制 , 上市以来日均总市值排名在沪市前10位的股票于上市满3个月后计入 , 以保证上证综合指数的代表性 。

为何将科创板证券纳入上证综合指数样本空间?

据Wind数据显示 , 截至2020年7月21日 , 科创板上市企业已有133家 , 总市值约2.8万亿元 。

上交所指出 , 科创板上市公司涵盖诸多科技创新型企业 , 科创板证券的计入不仅可提高上证综合指数的市场代表性 , 也将进一步提升上证综合指数中科创型新兴产业上市公司的占比 , 使上证综合指数更好反映沪市结构变化 。 考虑到上证综合指数编制修订涉及新股计入时间的调整 , 科创板证券按照修订后的规则纳入上证综合指数 , 有利于保障上证综合指数规则的稳定性与连续性 。

科创50指数怎么定?

上交所指出 , 上证科创板50成份指数由上海证券交易所科创板中市值大、流动性好的50只证券组成 , 反映最具市场代表性的一批科创企业的整体表现 。 该指数以2019年12月31日为基日 , 以1000点为基点 。

上交所表示 , 在新股计入时间上 , 为提高“科创50”指数对市场的准确表征 , 同时兼顾客观发展情况 , 采用两阶段做法:现阶段 , 科创板新上市证券满6个月后计入样本空间 , 待上市满12个月的证券达到100只至150只后调整为上市满12个月后计入;同时 , 针对上市以来日均总市值排名在科创板市场前3位和前5位的证券设置差异化的计入时间 。

- 交易日|8月市场开门红,科创50大涨6%

- 问董秘|上证指数年涨幅为8.01%,公司所属...,投资者提问:截止2020年7月29日

- 金十数据|苹果欲向印转移6条生产线,印度手机市场混战:三星份额紧追小米

- 教育|暑期教培市场“冷热不均” 家长应该这样选

- 亚太地区|到2027年全球小型液化天然气市场年增长6.81%

- 报告|7月钢铁PMI:生产增速有所回落,市场需求仍相对偏紧

- 前瞻产业研究院|2020年中国工业清洗剂行业市场现状及发展趋势分析 环保型清洗剂需求正加速增长

- 深交所强调“透明为核心”:注册制下创业板公平对待市场所有主体

- 央行|资管新规再延一年 百万亿市场谁松口气

- 「咖啡可乐2021年在美国上架」咖啡可乐2021年在美国上架 已经打入全球30多个市场