配售|万众瞩目!芯片龙头直奔A股,周二申购,较港股折价近10%,顶格或中3签…6大亮点看过来

备受瞩目的芯片龙头中芯国际今天刊登发行公告 。

根据安排 , 中芯国际本次确定发行价为27.46 元/股 , 将于7月7日(周二)正式申购 。

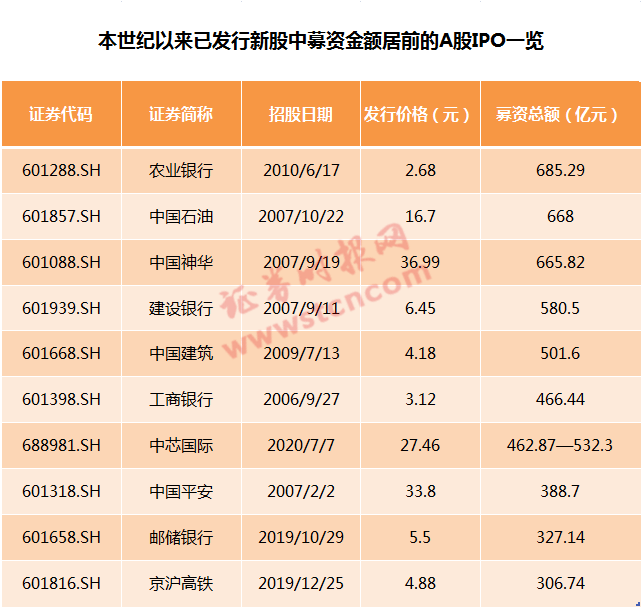

据统计 , 如按照募资金额计算 , 这将是科创板史上最大规模IPO , 同时也是A股最近10年来最大规模IPO 。

总的来看 , 本次中芯国际A股IPO与申购有诸多看点 。

看点一、近10年最大规模A股IPO

发行公告显示 , 本次中芯国际公开发行股份全部为新股 , 拟公开发行股票 168,562万股 , 约占发行后总股本的 23.62%(超额配售选择权行使前) 。 此外 , 发行人授予海通证券初始发行规模15%的超额配售选择权 , 全额行使后发行总股数将扩大至 193,846.30 万股 , 约占发行后总股本 26.23% 。

按本次发行价格 27.46 元/股计算 , 此次IPO募资总额区间将为462.87亿元-532.3亿元 。

统计数据显示 , 即便按照低值计算 , 中芯国际的募资金额不仅创下了科创板的历史纪录 , 也将创下最近10年A股市场新高 。

文章图片

看点二、发行价敲定27.46元 , 较港股折价近10%

中芯国际本次确定发行价为 27.46 元/股 。

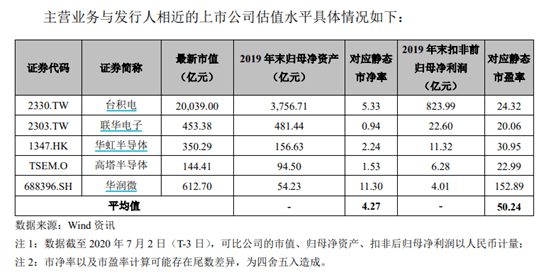

资料显示 , 本次发行价格对应的发行人市净率为2.11倍-2.20倍(对应超额配售后及超额配售前 , 下同) , 低于可比公司台积电、联华电子、华虹半导体、高塔半导体以及华润微的同期平均市净率 。

不过 , 在市盈率方面 , 27.46 元/股的发行价对应发行人市盈率为109.25- 113.12倍 , 高于上述可比公司的同期平均市盈率 。

发行公告提示 , 尽管总体上公司市净率低于可比公司同期平均水平 , 但仍存在未来发行人股价下跌给投资者带来损失的风险 。 投资者应关注投资风险 , 审慎研判发行定价的合理性 , 理性做出投资 。

文章图片

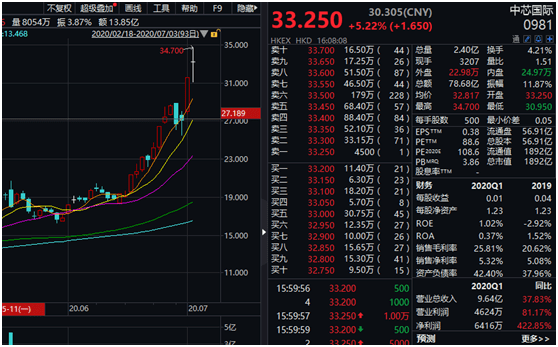

值得注意的是 , 中芯国际A股27.46 元/股的发行价较目前港股价格有一定优势 。

中芯国际港股自6月份以来涨势不俗 , 6月中旬以后更是加速上行 , 6月1日至7月3日(上周五)上涨超8成 。 照上周五收盘价33.25港元/股计算 , 中芯国际A股发行价较目前港股价格折价约9.39% 。

文章图片

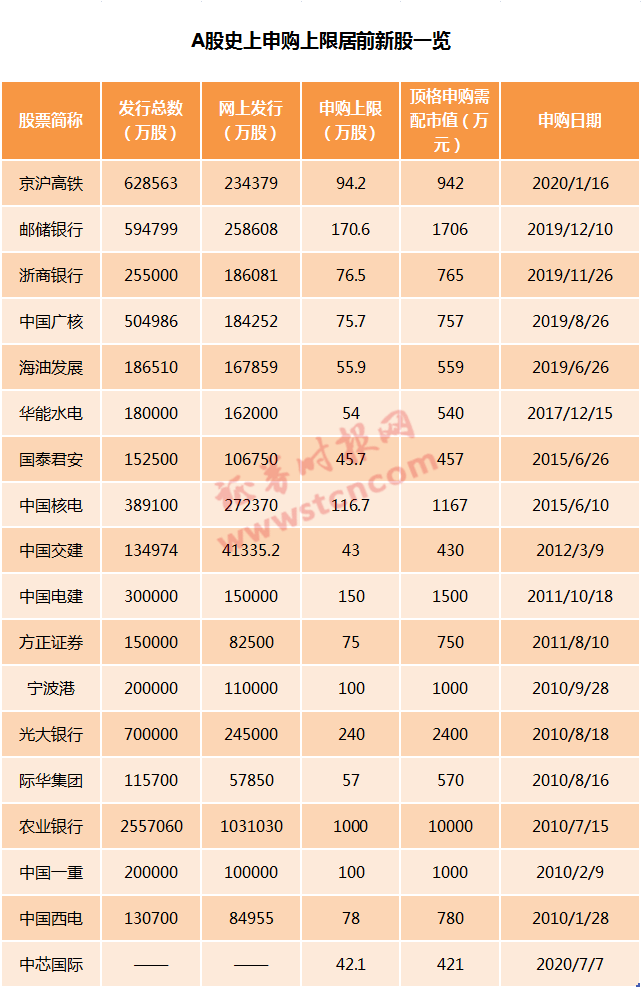

看点三:周二申购 , 顶格或至少中3签

本次中芯国际A股申购日期确定为7月7日 , 即周二 , 网上顶格可申购上限高达42.10万股 , 顶格打新需配421万元市值 , 均在A股史上居于前列 。

根据以往的数据,网上顶格申购上限与中签率基本呈正相关 , 网上顶格申购上限越高 , 其中签率通常也就越高 。 照此推算 , 中芯国际有望成为科创板、同时也是整个A股近年最容易中签的新股之一 。

文章图片

在中芯国际之前 , 科创板顶格申购上限最高的是中国通号 , 顶格可申购25.20万股 , 顶格申购需配市值252万元 , 网上中签率为0.2254% 。

此番中芯国际的顶格申购上限是中国通号的1.67倍 , 其网上中签率或远高于中国通号 , 按照年内申购上限与其相近的多只新股中签率估算 , 中芯国际网上中签率有望超过0.4% , 以此计算 , 顶格申购有望中3签 。

看点四、本次发行存在“绿鞋”机制

资料显示 , 本次发行授予海通证券超额配售选择权 , 海通证券将按本次发行价格向投资者超额配售初始发行规模15%(25,284.30万股)的股票 , 即向投资者配售总计初始发行规模115%(193,846.30万股)的股票 , 最终超额配售情况将在2020年7月8日(T+1日)披露 。

- 芯片|谈谈芯片、有色的后市看法及策略!

- IT之家 11.0.0 跨平台框架发布:支持苹果 Mac M1 芯片,Electron

- 丛林战神V 抢走专利还限制自由不给回国,美以学术交流诱骗中国芯片专家前往

- 手机中国 续航大提升,苹果明年新iPhone将使用增强版5nm芯片

- 梦卡拉 或将成最大芯片赢家,全球芯片市场大变!苹果出来稳住局面

- 老孙科技联发科全新芯片曝光,性能比肩骁龙865,红米K40首发

- AI财经社进击的芯片封测:从夹缝求生到全球第二

- 36氪苹果明年新iPhone将使用增强版5nm芯片,将提高电池寿命

- 苹果自研芯片自研芯片的好处:苹果一年省出4个小米0.78个华为

- SKR科技 华为“黑科技”被曝光,“碾压”三星,国产芯片巨头官宣重磅消息