第一财经|全球交易所向中概股伸出橄榄枝,新交所最近也很拼( 二 )

文章图片

不过 , 业内人士普遍提出新交所的流动性和估值问题 。 瑞银全球投行部副主席李镇国就对采访人员表示 , “例如在新交所上市的企业规模、交易量比较低 , 且新加坡的投资者更愿意投具有稳定性收益的投资产品 , 例如REITs , 因而对于高增长、高科技的企业 , 港交所仍是更理想的上市地 。 ”

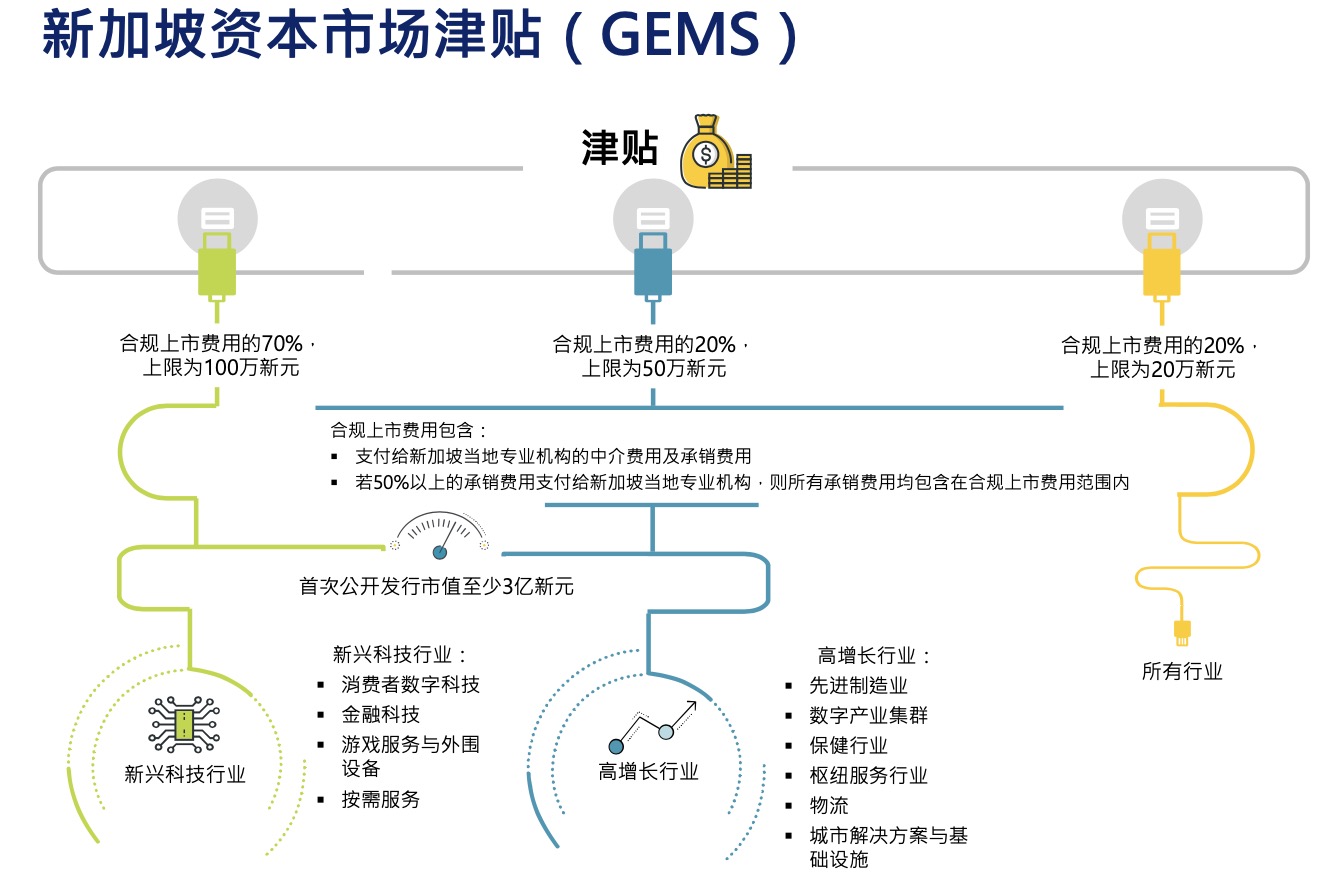

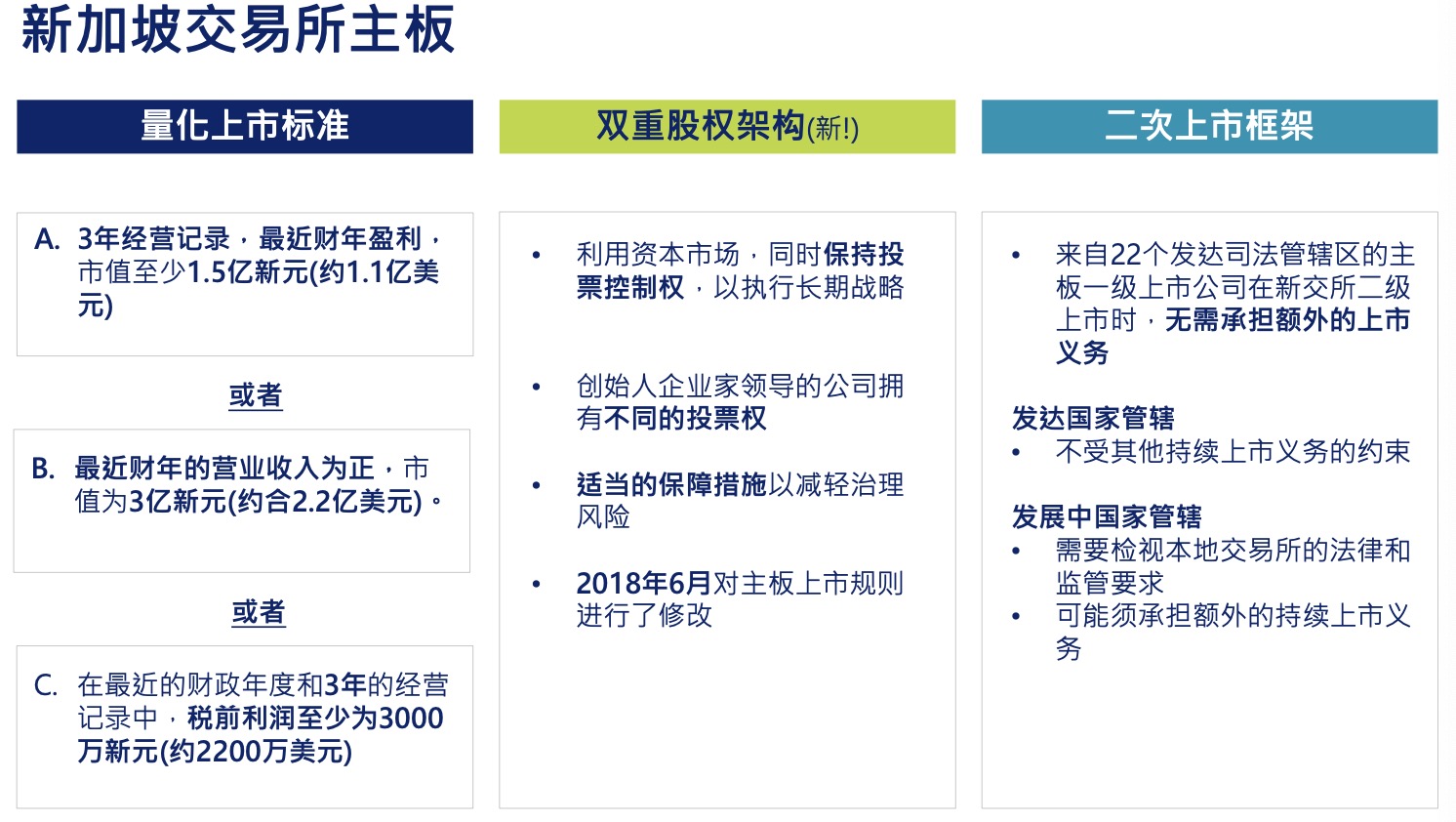

但就差异性竞争力而言 , 新交所仍有其优势 。 其上市门槛可谓相当“友好” , 主板上市有三档要求 , 凯利板则主要针对高速成长型的企业 , 上市门槛方面没有量化指标 。 同时 , 近年来众多希望开拓东南亚市场或医疗产业、科技领域的企业寻求在新加坡发展 , 这与政策优惠和国家产业生态密切相关 。 新加坡拥有众多专注于医疗产业上市公司的投研机构、私募及风投 , 因此新交所上市的医疗类上市公司能够获得优异的估值水平 。

文章图片

采访人员也了解到 , 也有中国内地企业试图以新交所作为“跳板” 。 由于新交所此前与纳斯达克联手建立企业上市通道 ,发展至一定规模后 , 申请在纳斯达克上市 , 可享受新交所中央托收私人有限公司(CDP)与美国存托公司已建立的结算合作 。

港交所仍是中概首选、聚集效应渐显

就“二次上市”数据和当前的库存项目来看 , 港交所仍是中概股首选的上市地 。

京东、网易的“二次上市”主承销商瑞银证券亚太区投资银行主管金弘毅对第一财经采访人员称 , “二次上市”主要有两大动机 , 一是“买保险”以防未来美国上市收紧;另一方面 , 也起到了带动股价的作用 , 拓展了投资者群体 。

“香港市场有比较全面的投研覆盖 , 尤其是针对科技互联网、医疗等这类公司 , 因此对这类公司形成了聚集效应 。 香港的流动性承接能力也很好 。 ”赖志诚告诉采访人员 , “关键还在于 , 相比起一些市场存在的隐性上市成本 , 香港上市结果的可预测性较强 , 即若公司符合上市规则的要求 , 最后的结果如何是比较确定的 , 但并非每个市场都是如此 。 ”

文章图片

文章图片

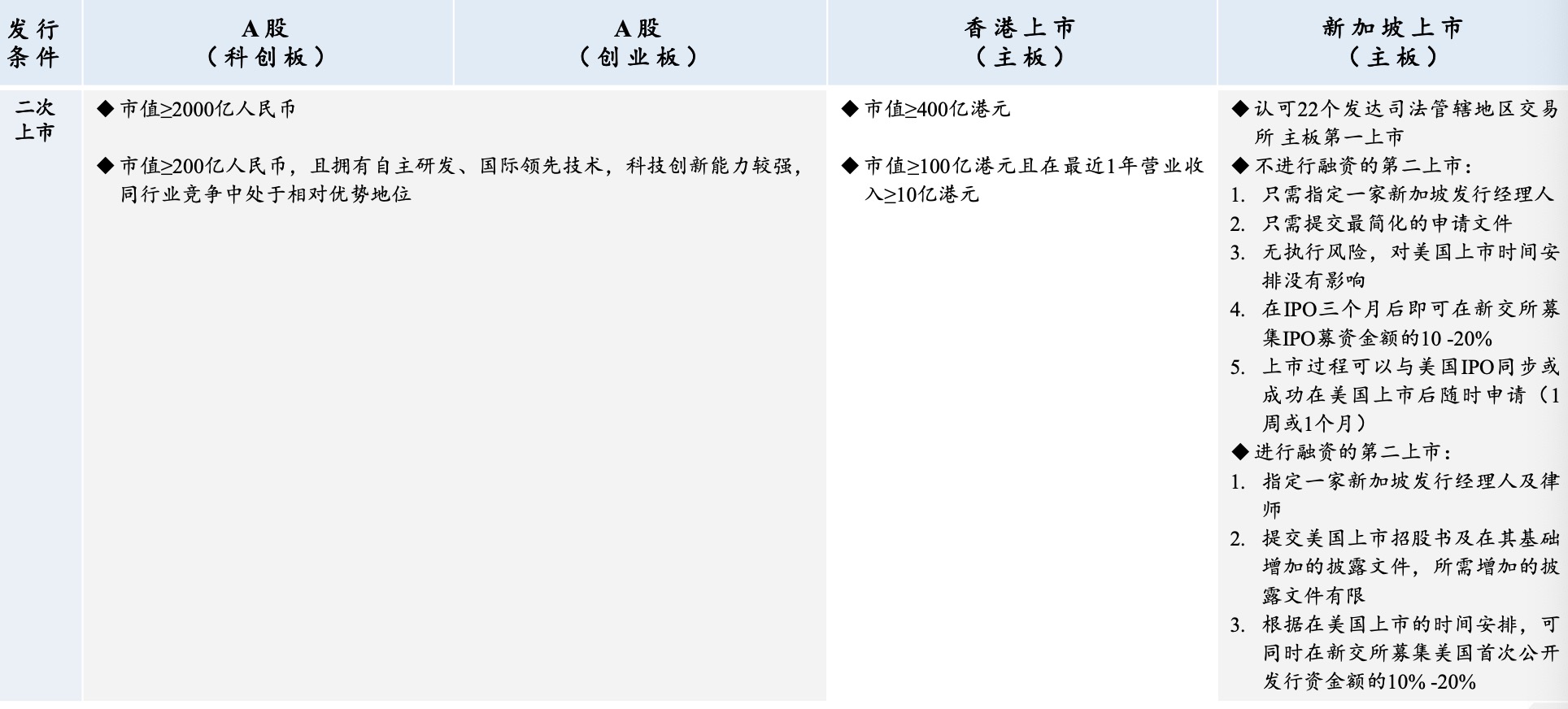

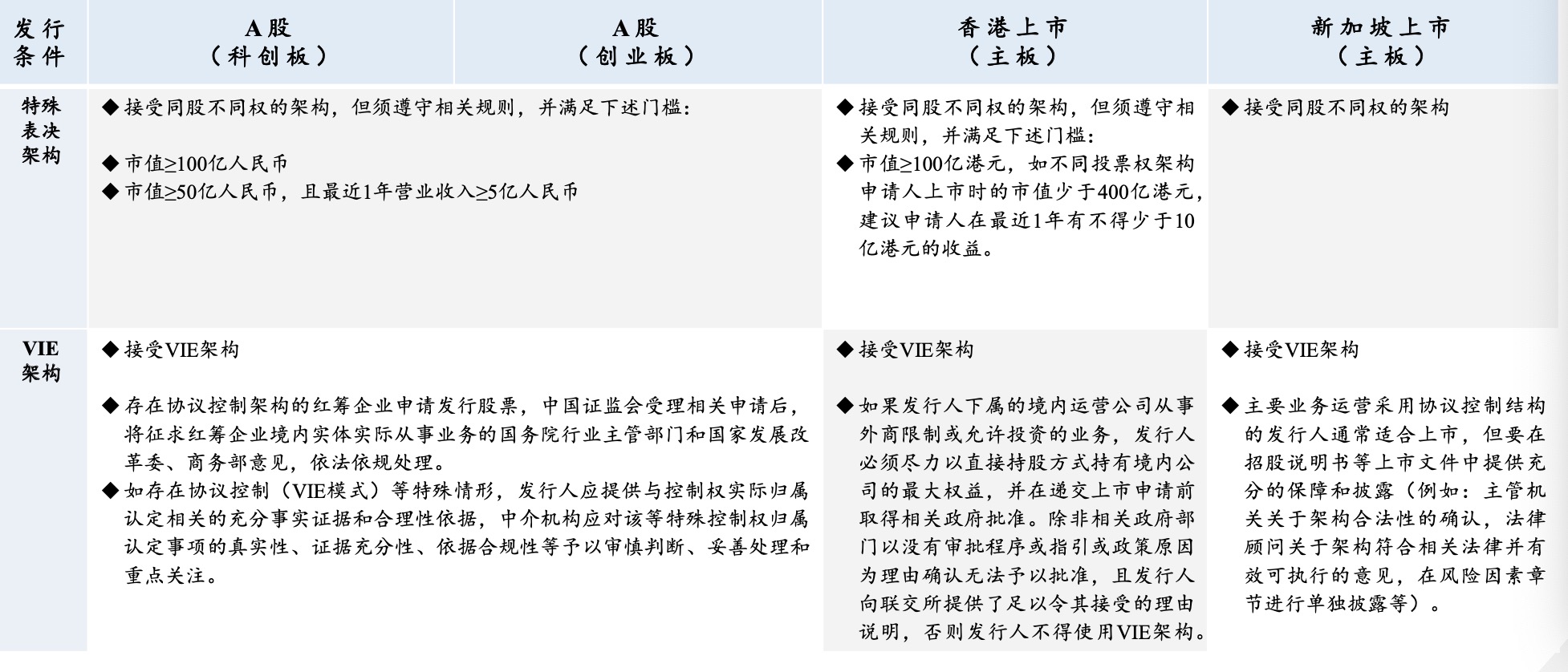

各交易所“二次上市”标准 , 以及特殊表决架构/VIE架构安排 。 来源:金杜律师事务所

当前全球经济不景气 , 公司也并不愿意冒险直接私有化 。 富而德律师事务所企业及并购业务顾问周峥对第一财经采访人员称 , “例如最近易车、58同城也都被私有化 , 但它们的市值不高 , 在50亿~100亿美元之间 , 这种私有化是有可能实现的 , 但如果市值再大一些就具有挑战性 , 例如市值300多亿美元的公司 , 虽然早年有大市值中概股私有化成功的案例 , 但这是在经济非常好的时候 。 在现在的环境下 , 没有公司会愿意过度冒险 。 因此如果还想在内地市场上市 , ‘二次上市’是比较快捷的方式 。 ”

事实上 , 瑞幸事件和潜在的监管收紧并未从根本上改变投资者对中概股的态度 , 未来ADR的投资者也可改持相应港股 。 周峥称 , “早年中概股公司也出现过会计造假、公司治理等不符合国际最佳实践的问题 , 也曾引发退市 , 这在美国投资圈并非新问题 。 未来若投资者看好中国经济 , 还是会继续持有 。 而且若公司在香港市场‘二次上市’ , ADR和港股之间也是可以转换的 。 因此 , 目前的风险都是市场上公开的信息 , 投资者也会挑选更优质、风险比较小的公司 。 ”

当前 , 南下资金的涌入也为企业带来想象力 。 恒指8月季检料开始纳入同股不同权及第二上市新经济龙头 , 不排除未来会将“二次上市”公司纳入互联互通机制 。 自美团点评和小米于去年10月底被纳入“港股通”以来 , 获得了最大的南下资金流入 , 截至今年一季度末金额分别达41亿、22亿美元 。

- 【】从总书记的讲话中感受“世界第一大党”的荣光

- 【】财经观察 | 德国经济受重创 不确定中渐复苏

- 三家|一笔交易涉及三家上市公司,工业富联拟5.6亿元成鼎捷软件第一大股东

- 第一财经|现代牧业半年净利增4成,预计下半年奶价继续走高

- 王治郅|霍楠:王治郅是CBA历史第一中锋,天赋比姚明和易建联还好

- 武林风|六个拳手杀进世界排名,武林风距离世界第一还有多远

- 初凉|快乐家族做客蘑菇屋,待遇到底有多高?看到晚饭场面真是第一次见

- 青春你太痘了|《锦绣南歌》首播仅4天,播放量破1.5亿,热搜榜第一,她功不可没

- 李成民|她被称为亚洲的第一美女,婚后住在顶级豪宅,网友:完整的人生

- 上观新闻|张文宏:今冬可能面临第二波新冠疫情挑战,但美国巴西第一波高峰还未出现