金融|京东数科已签上市辅导 2000亿估值科创板“一哥”要来了?

京东数科上市之路逐渐明晰 。 昨晚 , 京东数科被曝已与四家券商机构签署上市辅导协议 , 拟冲击科创板 。 若顺利上市 , 估值已近2000亿元的京东数科或将成为科创板目前估值最高的企业 。 对该消息的细节情况 , 京东数科方面对南都采访人员表示 , 不予置评 。

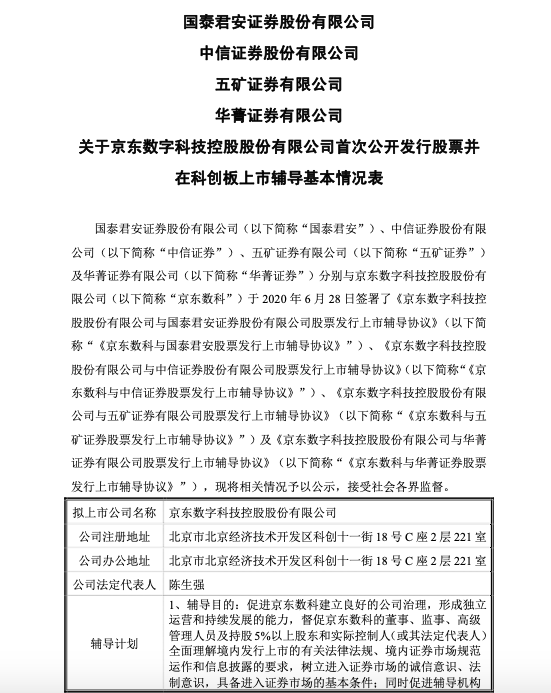

经南都采访人员查阅 , 证监会北京监管局官网昨晚公布了《国泰君安证券股份有限公司、中信证券股份有限公司、五矿证券有限公司、华菁证券有限公司关于京东数字科技控股股份有限公司首次公开发行股票并在科创板上市辅导基本情况表》(以下简称《基本情况表》) 。

文章图片

《国泰君安证券股份有限公司、中信证券股份有限公司、五矿证券有限公司、华菁证券有限公司关于京东数字科技控股股份有限公司首次公开发行股票并在科创板上市辅导基本情况表》

根据《基本情况表》约定 , 国泰君安、中信证券、五矿证券及华菁证券将选派经验丰富的工作人员组成辅导工作组 , 并会同律师事务所、会计师事务所或其他有关机构协助完成 。 且根据京东数科的实际情况 , 辅导机构也将择机安排公司主要职能部门负责人参加辅导 。

具体的辅导内容主要包括:发行上市相关法律法规、公司法人治理结构、公司财务管理及内控体系、公司独立运行、关联交易及重大投资决策程序、公司发展战略、募集资金投资项目、信息披露等 。

实际上 , 京东数科对上市或许早有准备 。 时间拨回2016年 , 京东金融获A轮融资时 , 由红杉资本中国基金 , 嘉实投资和中国太平领投 , 当时流出的一份材料显示京东金融与投资方有上市的对赌协议 。 若京东金融5年内未能完成合格IPO上市 , 最后的保底是大股东京东集团回购条款 。 而当时京东集团创始人兼董事局主席刘强东也透露称 , 未来三到五年要培育出两家上市公司 。 京东集团有零售、物流和金融三驾马车 , 如今这三大业务也都实现了分拆独立运营 。 其实 , 此前市场上一直有京东物流筹划上市的消息 , 如今京东数科也将踏上IPO进程 。

6月26日 , 京东集团公告称 , 京东集团已与京东数科达成协议 , 将利润分成权转换为京东数科35.9%的股权 , 同时向京东数科增资人民币17.8亿元现金收购股权 。 交易完成后 , 京东集团将持有京东数科共计36.8%的股权 。 按此计算 , 京东数科目前估值已接近2000亿元 。

此外京东数科股东于2020年6月20日一致通过决议案 , 将京东数科整体变更为股份有限公司 , 并设置特别表决权股份 。 这意味着刘强东及其控制实体宿迁领航方圆股权投资中心(以下简称宿迁领航方圆) , 在京东数科分拆及私募融资交易时所收购的股份将享有每股十票投票权 。 当时即有业内人士分析称 , 京东数科的种种变化 , 意味着其上市节奏加快 。 截至目前 , 科创板市值最高的金山办公市值为1516亿元 , 若顺利IPO , 京东数科或将成为科创板市值最大的“一哥” 。

为何选择此时冲击科创板?南开大学金融发展研究院院长田利辉认为 , 互联网金融平台的监管变迁、京东数科自身的融资需求和科创板当前的估值这三个内生和外在条件推动着京东数科选择此时上市 。 其实金融科技公司是否将在科创板申请、获得认可一直也是业内比较关心的话题 , 除了京东数科 , 还有蚂蚁集团(院蚂蚁金服)、平安旗下金融壹账通等公司都被传可能有所动作 。 对此田利辉认为 , 自身的融资需求、金融科技的监管规制和科创板的估值水平都将是需要考量的重要因素 。

【金融|京东数科已签上市辅导 2000亿估值科创板“一哥”要来了?】采写:南都采访人员 熊润淼

- 中粮集团中粮信托坑了度小满金融 激进下还有多少雷未引爆

- 陆家嘴金融|8个省份税收养活全国:小账大账到底该怎么算?

- 2020成都艺术金融高峰论坛开幕

- 微贷网被立案 汉鼎宇佑金融资产价值半年或缩水一个亿

- 小米|小米金融:我们不是非法吸收存款的山东小米金融

- 标准化债权类资产认定规则明确 促进金融市场规范健康发展

- Limited|微贷网被立案 汉鼎宇佑金融资产价值半年或缩水一个亿

- 人民日报|标准化债权类资产认定规则明确 促进金融市场规范健康发展

- 金融|中信证券:低估值板块的补涨是未来风格切换的预演 仍将持续1~2周

- ?人民日报|标准化债权类资产认定规则明确 促进金融市场规范健康发展