银行业■股市分析:投资者从银行拿到的分红是不是“假”钱

文章图片

文章图片

从M0、M1、M2的含义开始:

M0=流通中现金

【银行业■股市分析:投资者从银行拿到的分红是不是“假”钱】M1=M0+可开支票进行支付的单位活期存款

M2=M1+居民储蓄存款+单位定期存款+单位其他存款+证券公司客户保证金

M2-M0 , 是银行业整体(扣除银行间业务)负债 。 M0相对M2很小 , 2020年5月份 , M2有210万亿 , M0仅仅7.9万亿.近似计算 , 可以认为M2是银行业整体负债.

银行业总资产扣除总负债则是净资产 , 杠杆率一般在10~20倍.近似计算 , 总资产接近总负债. 刚好 , 这两步近似计算 , 各有一个加法项和一个减法项.所以 , M2是非常接近银行业整体总资产.

OK , 假设M2增长10% , 假设银行业的核心资本不变 , 那么 , 核心资本充足率会相对下降10% 。 如果原来资本充足率是10% , 则只有9%了.如果M2再增长10% , 只有8%了.如果M2再增长10% , 银行业整体不合格了 。

实际上 , 银行业整体是盈利的 , 核心资本是增长的 , 只要资产增长、核心资本增长同步 , 核心资本充足率就不会变 。

最近五年 , M2的均值大约是10%附近 , 银行业的ROE的均值也是10%附近 , 如果不分红 , 大致可以维持平衡.

但是 , 银行分红很丰厚!银行分红以后 , 核心资本的内生性增长率跟不上银行资产扩张 , 或者说跟不上M2.怎么办?它只有增发了 , 不增发就关门.理论上还有一个办法 , 降低M2 , 但是 , 银行说了不算 。

说到这儿明白了吧 , 银行的分红是个坑 。 从银行的角度 , 它必须左手分红 , 右手增发.从投资者的角度 , 一边分红 , 一边承受折价定向增发的摊薄 。 看上去 , 红利丰厚 。 实际上 , 绿肥红瘦 。

银行和银行投资者都被分红坑了. 这就引出了银行分析和投资的一最重要的基点:内生性增长率与资产增长率要协调 。 协调的"行"(hang)才"行"(xing) 。 如果不协调 , 必然增发 , 投资者拿到的红利会近似于"假"钱 。

内生增长率 G = ROE * (1 - 分红率)

内生性增长率适用于所有行业 , 不是G越高越好 , 也不是股息率越高越好 , 而是在整体协调的基础上 , 增长率高一点好 , 分红多一点更好 。 没有基础 , 不谈高楼 。

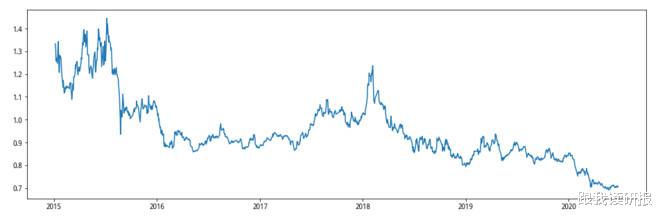

2015年以来中证银行加权平均PB走势 , 每况愈下:

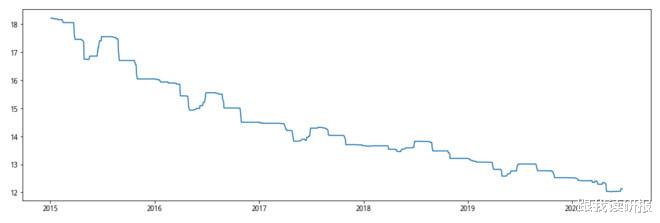

2015年以来中证银行加权平均PE走势 , 现在不是至暗时刻:

为什么PB、PE差距这么明显?

2015年以来 , 中证银行加权平均ROE , 王小二过年 。 银行业整体 , 举步维艰 , 左右都不是人:

统计特征:

从统计特征来看 , 中证银行可以在30%分红率的前提下承受10%的M2成长 , 反过来也可以说 , 在M2 10%成长下 , 不能提供30%分红 , 或者一边分红一边增发的“银行”不行 。

- Tony老师也在聊股市了!一则传闻引爆A股,两位“绯闻主角”刚刚重磅回应

- 单机时代|FC热血篮球,分析热血队的队员实力对比,当年不知道的打人连招

- 汽车营销分析|众泰欠薪8个月,员工讨薪无果苦不堪言

- 硬糖少女303|硬糖少女303人际关系大分析,毫无团魂凝聚力,对比THE9差距明显!

- FreeBufDEDECMS伪随机漏洞分析

- #股市#两个利好,明天A股还会创新高吗?

- 中华见闻|黄金原油下周走势分析,泽熙老师:7.5风险因素支撑黄金看涨不追高

- 客家小小彬|价值流图分析实战—难画的未来图

- :iPhone 12不再附送充电器,深度分析苹果为哪般

- 北京日报|汇总 | 北京第142场疫情防控发布会,疾控中心发布病例分析