姐姐▲金山云上市了,市值暴涨,雷军坐拥四家上市公司

文章图片

文/ 何己派 编辑/ 鄢子为

5月8日 , 金山云正式在美国纳斯达克上市 , 股票代码“KC” , IPO发行价为每股17美元 。

至此 , 雷军手握金山软件、小米集团和金山办公、金山云四家上市公司 , 成为名副其实的IPO收割机 。 雷军在金山云持股13.8% 。

疫情原因 , 雷军本人及金山云CEO王育林等高管层均未现身美国 , 选在北京小米科技园D栋 , 采用“云敲钟”完成庆祝仪式 。

干燥的北京一大早下起了雨 , 信奉“遇水则发”的雷军觉得 , 是个招财的兆头 。 上市首日 , 金山云股价收涨超40% , 总市值约48亿美元 。

2019年12月 , 金山云启动IPO , 疫情开始后 , 雷军一度觉得“肯定黄了” , 随后中概股遭遇信任危机 。 经过反复讨论 , 金山云团队下决心冲一把 。

在全员信中 , 雷军表示 , 这是个敢想敢All in的故事 。 金山云诞生于2012年 , 自成立起就专注云服务 , 主要业务包括云基础设施、企业云服务以及人工智能相关服务 。

按Frost&Sullivan的数据 , 金山云是中国最大独立云服务供应商 , 也是中国第三大互联网云服务供应商 。 以IaaS(基础设施即服务)和PaaS(平台即服务)收入计算 , 2019年金山云在国内占有5.4%的市场份额 。

金山云起步不算晚 , 但阿里云和腾讯云领先在前 , 必须选择差异化路线 。 雷军表示:“我们资源有限 , 一定要在几个关键领域做好 。 ”

金山云瞄准游戏、视频和金融等行业 , 推云服务解决方案 , 背靠WPS得以快速开拓政企市场 , 同时受益于小米生态 。

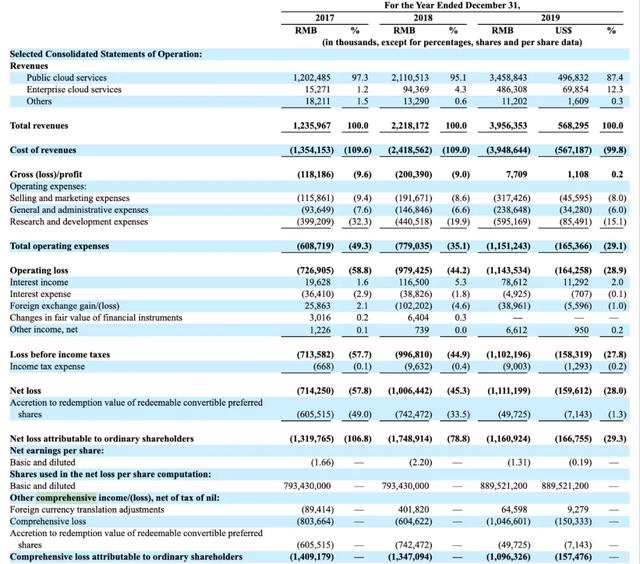

靠着单点击破的打法 , 金山云入局多个领域 , 保持高速增长 。 招股书显示 , 2017年至2019年 , 金山云营收从12.36亿元人民币升至39.56亿元 , 年均复合增长率近80% 。 公有云收入是营收大头 , 占比约九成 。

同时 , 金山云坚持优质客户战略 , 攻破行业头部客户 , 树立典型案例 。

过去三年 , 金山云优质客户总数从2017年的113个增加到2018年的154个 , 再到2019年的243个 , 优质客户贡献的营收占比超过九成 。

值得注意的是 , 2018年和2019年 , 公司的公有云服务优质客户的收入净留存率 , 分别为161%和155% , 反映云服务质量处于不错水平 。 但过度依赖大客户也有风险 , 若出现损失个别大客户 , 会大幅拖累公司营收 。

此外 , 2019年来自金山集团、小米集团的关联交易收入比重分别为2.8%、14.4% , 都有同比降低 。

过度依赖大客户也有风险 , 若出现损失个别大客户 , 会大幅拖累公司营收 。

狂奔8年的金山云 , 仍在巨额亏损的阴影下 。 2017年至2019年 , 金山云三年累计亏损约28亿元 , 毛利率2019年才由负转正 , 仅为0.2% 。

金山云在招股书中表示 , 亏损主要因营收成本和研发等业务投资 。 持续亏损以及未来不确定的盈利能力 , 是公司面临的一大挑战 。

近年来 , 云计算市场竞争越来越激烈 。 一方面 , 行业集中度提升 , 在中国公有云IaaS市场 , 阿里云龙头地位稳固 , 与天翼云、腾讯云合计占有近60%的市场份额 , 金山云处于市场第二梯队 。

另一方面 , 后起者涌入 , 例如与金山云同年成立的UCloud , 2020年科创板挂牌上市 。

金山云的突围机会 , 在于其“中立”角色 。

考虑到方便部署、减少对单个云服务商依赖性等原因 , 金山云提到 , 企业客户趋向采用2朵及以上的云服务 。

FrostSullivan调查显示 , 2019年 , 员工人数超过千人且采用云服务的中国企业中 , 约26%企业采用多云策略 , 在美国这一比例为85% 。

- 企业与观察华为如果上市估值将达13000亿美元!揭秘国民手机为何不上市?

- 上市公司▲机构扎堆的生物医药系列研究行业龙头股的分析

- 上观新闻保护野生动物进行时,春暖花开复苏季

- 四平学长你看见的大佬都是用汗水堆积出来的,雷军系公司再上市

- 观点地产新媒体分拆物业公司上市背后家族代际传承,荣盛赶潮

- 国际鲜闻谁是长三角区域上市城商行中的王者?

- 周小蛮抱起路易小王子,一脸认真颇有姐姐的样子,夏洛特公主长大了

- 四平学长雷军系公司再上市,你看见的大佬都是用汗水堆积出来的

- 鲜草:青海冬虫夏草鲜草进入采挖季 线上线下同步上市

- 「上市公司」王腾为说荣耀华为大挖孔方向错了,都不惜把红米K30搭进去