路财主:信用债暴跌,麻烦大了

国内的信用债 , 近两日上演集体跳水 , 打折出售 。随便贴一张债券价格的图给大家看(面值均为100元) 。

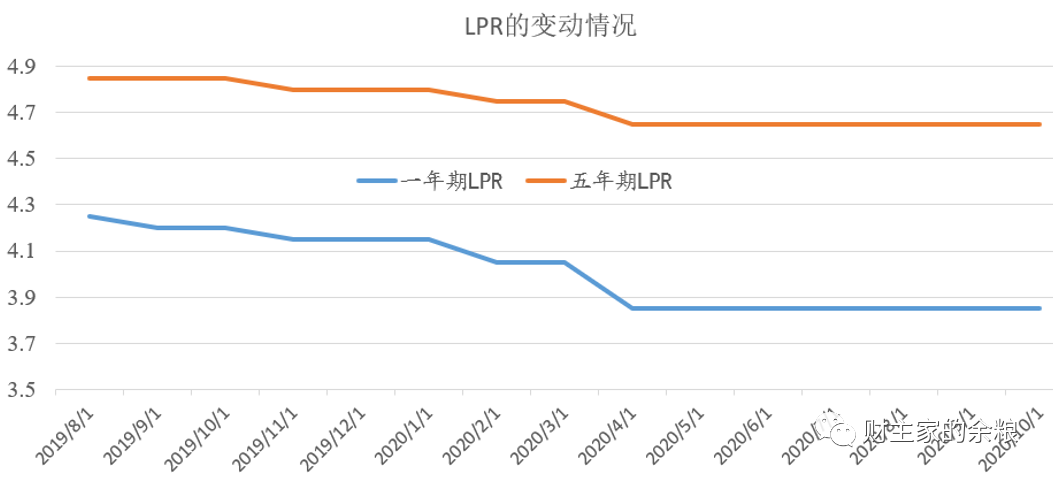

难道 , 难道 , 难道是为了欢庆“双11”?债券为什么暴跌?到底发生什么事了?接下来又会发生什么?在通胀基本稳定的情况下 , 按照当前中国金融从业者的理解:货币 , 就是指央行利率 , 利率高 , 就叫紧货币 , 利率低 , 就叫宽货币;信用 , 就是指社会融资规模变动 , 如果减少 , 就是紧信用 , 如果增加 , 就是宽信用 。由此 , 产生了关于债券和股票投资的四象限 。紧货币+紧信用股票大熊市 , 债券震荡市紧货币+宽信用股票慢牛 , 债券熊市宽货币+紧信用股票慢熊市 , 债券牛市宽货币+宽信用股票大牛市 , 债券震荡市根据过去10个月股市和国债的情况 , 今年大概可以算作股票慢牛 , 债券熊市 , 按道理来说 , 这就是所谓的“紧货币宽信用” 。然而 , 从LPR这个基准利率来看 , 今年的货币利率其实并没有上升 , 甚至还下降了一点儿 , 这显然称不上是紧货币的情况 。

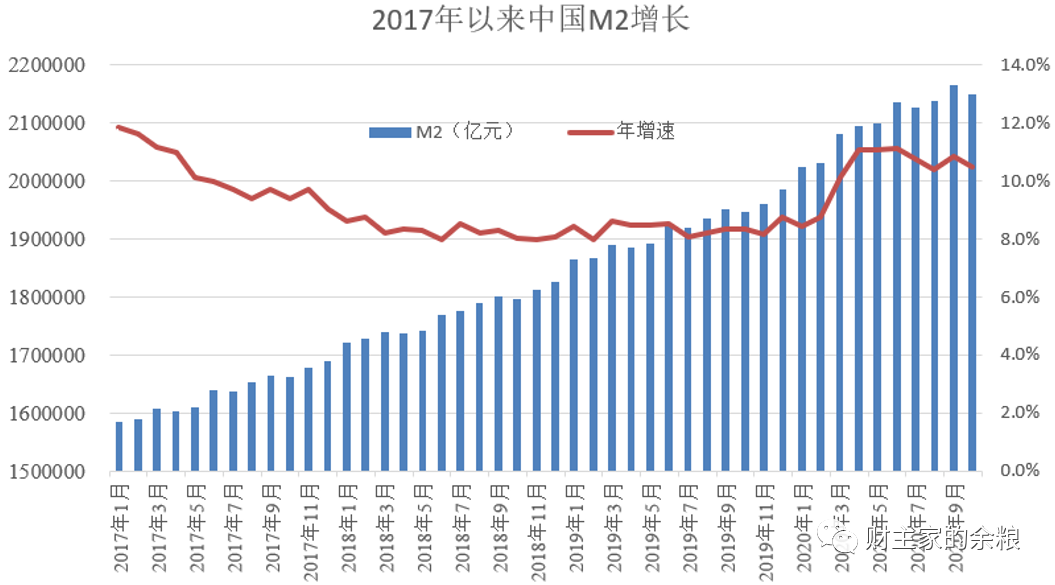

更重要的是 , 如果观察中国的货币供应量 , 无论是增速还是总量 , 人民币广义货币增量都达到了3年来的最高水平 , 就从2019年12月份迄今 , M2就从198万亿元涨到现在的215万亿元 , 每个月的同比增长都在10%以上 , 这也丝毫与“紧货币”称不上关系 。

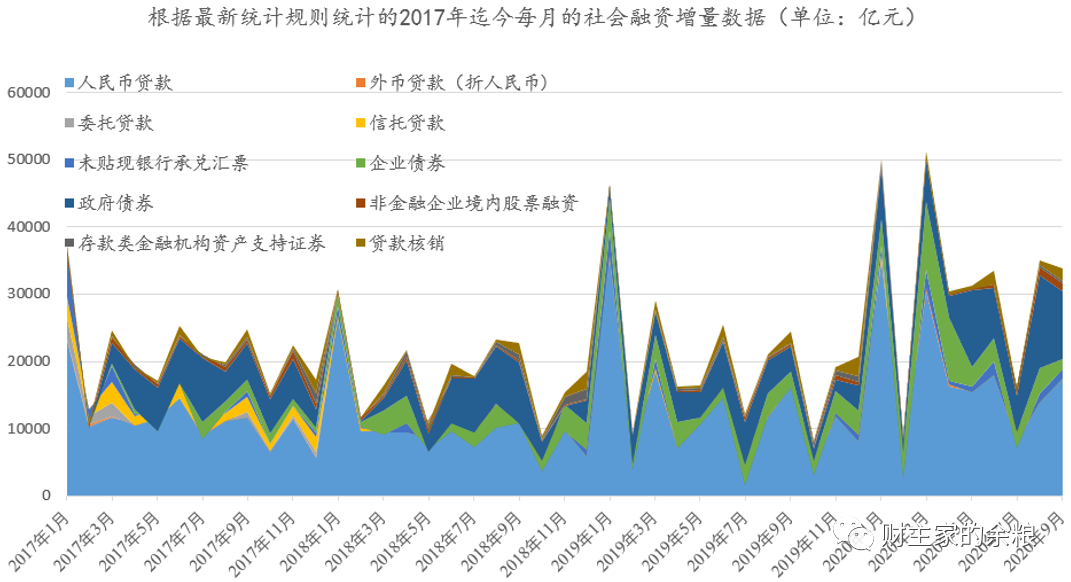

至于宽信用 , 看2017年以来的社会融资规模的增速和增量 , 这倒绝对是真的 。

换句话说 , 2020年以来的中国 , 真实情况是宽货币、宽信用 , 在这种情况下 , 居然却出现了多支高评级的信用债券违约 , 信用债市场整体暴跌的情况——只能说 , 这是另外的问题 。从5月份到现在 , 国内的债市场基本连续跌了半年 , 一直到10月末才有一波小反弹 , 但是 , 当央行副行长刘国强发话说 , “资金要去实体经济 , 不要去钱生钱的游戏” , 立即又稀里哗啦的跌了下来 。实际上 , 与往年不同的是 , 今年的民营企业债券违约并不是很多 , 这一波的违约潮以及市场所担心的 , 都是那些过剩产能和僵尸国企的债券——要命的是 , 这些国企违约的债券看起来数量不多 , 但因为金额都极其庞大 , 导致其市场影响非常糟糕 。某种程度上说 , 大家心底里都知道 , 很多国企都是在借新债还旧债 , 但都憧憬着 , 这些国企至少在当前低利率时代 , 可以撑上个几年没有问题 , 死贫道不死道友嘛 , 但没想到的是 , 像华晨和永煤这种AAA级的信用债 , 居然直接躺下了 , 这一下子 , 让市场信心顿失 , 导致了近两日债券市场暴跌 。有人说了 , 跌就跌嘛 , 不就和股市一样 , 跌跌更健康!不不不 , 你不能拿股市的情况来类比债市 , 特别是信用债市场 , 不能这么跌 。从大类上说 , 债券分为两类:利率债、信用债 。利率债 , 就是有国家和政府信用担保的债券 , 例如国债、央票、地方政府债等 , 一般情况下它不会违约 , 无非就是其价格会跟随利率变动而波动 , 所以称之为“利率债”;信用债 , 通常也称之为产业债 , 就是由市场上的企业所发行的债券 , 因为纯粹依赖于信用而发行 , 如果遇到企业违约 , 有可能一分钱也不剩——因为有可能会违约 , 所以投资信用债的收益 , 要高于利率债(也就是说 , 信用债的到期收益率大于利率债) 。对于投资信用债的投资者而言(主要是各种债券基金) , 他们主要是想获取稳定而相对于国债更高的收益 , 为避免单个债券违约的风险 , 他们通常选择购买一篮子信用债 , 只要债券市场整体不出大问题 , 对个别债券违约的事情 , 市场是有预期的、也是可以接受的 。但是 , 如果大量AAA级(最高信用评级)的信用债券违约 , 债券基金价格暴跌 , 这就会让市场产生极大的恐慌 , 怀疑会有一大波的企业债券违约潮 , 这意味着投资者会自动把风险给计价进来 , 投资者很可能对所有的产业债都格杀勿论——老子不管你啥评级 , 都特么是骗炮的 , 坚决不买 。这样一来 , 那么正常的企业也很难通过发行债券实现融资了 。要知道 , 2017年以来 , 我们国家金融改革的方向 , 就是要把以贷款为主的间接融资模式 , 给转换成以股票融资、企业债券等直接融资的模式 , 如果产业债券市场暴跌 , 投资者完全不认可产业债 , 那就意味着 , 企业直接发行债券融资的途径产生了梗阻 , 金融改革无从谈起 。我要强调的是 , 直接融资中 , 债券与股票的区别很大——债券的偿付优先级是高于股票的 , 股票可以跌为0 , 而债券在股票价值跌为0之前 , 理论上说都是有价值的 。 另外 , 股民们在购买股票的同时 , 其心理暗含着接受股权变为0的假设 , 而购买债券的人 , 就是为了图安全和稳定 , 如果债券也像股票一样 , 跌去50%、60% , 对于整个金融市场的稳定 , 百害而无一利 。因为 , 这一次市场担心的是那些拥有最高评级的产业债券违约 , 如果任由这些债券出现问题 , 那更进一步的情况 , 有可能是人们对整个中国融资体系的信用产生怀疑了 , 这可是谁也承担不起的责任 。正是因为这一系列原因 , 我个人推断 , 就在接下来的周五、周六和周日三天之内 , 央妈或者证监会、银监会 , 大概率可能就会出台相关的措施 , 以挽救整个债券市场信心的崩溃——大概率是放水 , 或者直接出台影响市场利率的政策 。大家等着吧!分页标题

- 10000亿克拉钻石坑在俄罗斯被发现,钻石价格会暴跌吗?

- aespa参加认哥收视率暴跌16%,在爱豆收视率里也是年度倒数第二

- 季度|新一期《跑男》收视暴跌,游戏无聊透顶

- 向往的生活|新一期《跑男》收视暴跌,游戏无聊透顶,《向往5》成最大赢家!

- 暴跌|他因冒充农民被封杀,娶了个超女做老婆,如今口碑暴跌无人买账

- 华纳|著名脱口秀节目《艾伦秀》将完结 Ellen称并非因舆论压力和收视率暴跌导致

- 提价导致生源暴跌,他用某捷径系统这个商业模式,成功挽回人心

- 创4最新排名大洗牌:尹浩宇暴跌,上位圈终于不是外国学员包揽

- 《号手就位》收视率暴跌,为突出李易峰破坏逻辑,暴露三大硬伤

- “热度”女演员大洗牌,王子文空降第5,赵丽颖、杨紫排名暴跌