澎湃新闻|嘀嗒赴港IPO:顺风车市占率近七成,上半年营收3.1亿

共享出行第一股要来了 。

10月8日 , 嘀嗒出行正式向香港交易所公开递交招股书 , 拟在港交所挂牌上市 , 海通国际资本有限公司及野村国际(香港)有限公司为联席保荐人 。

招股书显示 , 嘀嗒出行拥有顺风车和出租车两大业务 , 是中国领先的技术驱动型移动出行平台 , 旨在创造更多的交通运输能力 , 同时减少对环境的影响 。

天眼查信息显示 , 嘀嗒出行的运营公司为北京畅行信息技术有限公司 , 成立至今共完成4轮融资 , 获得IDG资本、易车网、崇德投资、蔚来资本等的共计1.3亿美元融资 。 最近的D轮融资为2017年3月 , 由蔚来汽车董事长李斌任合伙人的蔚来资本投资 , 投资具体金额未披露 。

业务规模方面 , 2019年 , 嘀嗒出行平台交易总额(GTV)为110亿元人民币 , 2017年至2019年年复合增长率为238% 。 招股书称 , 根据咨询公司弗若斯特沙利文报告 , 2019年嘀嗒出行在顺风车市场排名第一 , 市占率为66.5% , 在出租车网约市场排名第二 。

文章图片

摘取自嘀嗒出行招股书

顺风车领域 , 截至2020年6月30日 , 嘀嗒出行已经在全国366个城市提供顺风车服务 , 大约有1920万位注册顺风车车主和980万位认证通过的顺风车车主 , 累计搭乘乘客数3670万 。 2017年、2018年和2019年 , 嘀嗒顺风车GTV分别约为7亿元、19亿元和85亿元 , 2018年和2019年同比增长分别为171.4%和347.4% 。

出租车领域 , 截至2020年6月30日 , 嘀嗒已在86个城市提供出租车网约服务 , 并与17个城市的市级或区级出租车协会建立了战略合作伙伴关系 , 公司2019年度完成出租车搭乘网约订单1.1亿份 。

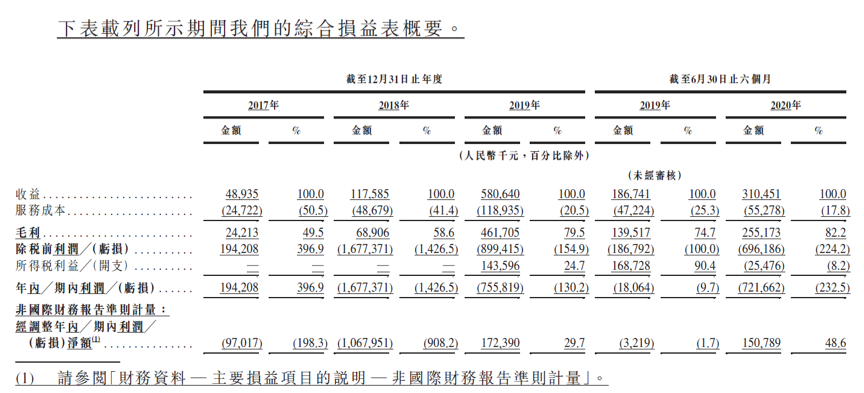

【澎湃新闻|嘀嗒赴港IPO:顺风车市占率近七成,上半年营收3.1亿】经营业绩方面 , 嘀嗒出行自2019年实现盈利 。 2017、2018、2019和2020年上半年 , 嘀嗒出行的营业收入分别为0.49亿元、1.18亿元、5.81亿元和3.10亿元 , 2017-2019三年营收累计增长近12倍;经调整净利润分别为-0.97亿元、-10.68亿元、1.72亿元和1.51亿元 , 2019年和2020年上半年对应经调整净利润率分别为29.7% 及48.6% 。

文章图片

嘀嗒出行经营业绩

招股书称 , 嘀嗒出行通过“信息服务费”等方式形成收入 , 本身不拥有车辆 。 此外 , 嘀嗒出行也无须向顺风车车主和出租车司机持续支付大规模激励和补贴 , 使得固定成本和变动成本都很小 。 这一轻资产商业模式 , 让嘀嗒以最小的投入迅速扩大业务规模 , 有力推动营收和净利润的增长 。 2019年 , 嘀嗒向顺风车车主和出租车司机提供的补贴和激励仅占总收入的4.6% , 2020年上半年 , 这个比例则下降为0.03% 。

股权结构方面 , 嘀嗒出行CEO宋中杰等管理团队持股比例为34.43% , 占总投票权的50% , 上市后可控制投票权约73.57% 。 机构股东包括蔚来资本、IDG、崇德投资、易车、高瓴资本、京东、携程等 , 前述机构在嘀嗒出行上市前持股比例分别为21.60%、10.23%、7.15%、4.95%、4.14%、4.14%、2.86% 。

招股书显示 , 嘀嗒出行未来将继续发力主营业务 , 巩固顺风车行业的市场领导地位以及推动出租车行业的数字化转型 , 同时提升变现能力与丰富变现渠道 , 提升在大数据 , 算法 , 人工智能等创新技术方面的能力以及在资本方面做出更多战略联盟、投资与收购的探索 。

文章图片

- 海纳新闻|南部战区深夜表态,拿警告当耳旁风?美军舰擅自闯入中国西沙领海

- 习近平|时政新闻眼丨习近平为何强调年轻干部要提高这个能力

- 央视新闻客户端|开发商做假地铁站牌忽悠购房者 住建部门:已处罚

- 山西新闻网三农频道|走失的老人们 大家都很担心你们

- 中国新闻网|全国铁路今起调图:西安至乌鲁木齐、敦煌首开动车

- 大众报业·半岛新闻|青岛新增3例无症状感染者,往来青岛健康码颜色不变

- 央视新闻|专家提醒!头疼胃疼等找不到病因可看精神科

- 红星新闻|9岁男孩看到妈妈英语笔记,内疚哭泣没好好学习 妈妈:他现在更爱学习了

- 海纳新闻|可怕消息就传来了,同时中国向世界公布喜讯,美国刚买2亿个口罩

- 界面新闻|手机欠费超三个月将上征信,闲置卡以及宽带用户要小心了