冠石|冠石科技主业变动频繁,拟募投项目前景存疑

_原题为 冠石科技主业变动频繁 , 拟募投项目前景存疑

时代商学院研究员 陈鑫鑫

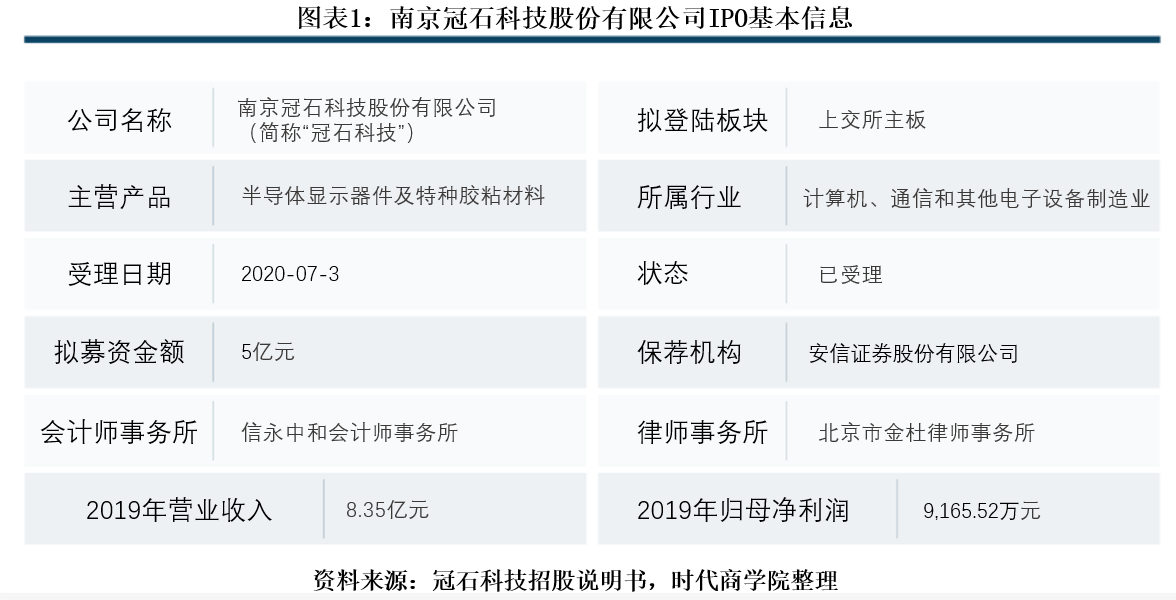

近期南京冠石科技股份有限公司(以下简称“冠石科技”)在证监会网站报送其招股说明书 , 拟登陆上交所主板 。 冠石科技的主要产品为半导体显示器件及特种胶粘材料 , 其中半导体显示器件包括偏光片、功能性器件、信号连接器等 。

时代商学院发现 , 成立至今 , 冠石科技的主要业务频繁变动 , 成立时以轨道交通的特种胶粘材料为主 , 随后为显示面板的各种胶粘类辅材、耗材 , 近期偏光片又晋升为第一大业务 , 当前业务略显多元化 。 多元化虽使冠石科技的营收规模不断增长 , 但其毛利率却严重下滑且明显低于专注主业的同行对手 。

即使如此 , 冠石科技仍拟募资开拓新业务——液晶面板的生产销售 。 但资料显示该业务竞争激烈 , 近年来不少企业减产退出 , 该业务的前景存疑 。 此外 , 冠石科技还涉嫌IPO前低价突击入股 。

【企业档案】

资料显示 , 冠石科技成立于2002年 , 实际控制人张建巍直接持有该公司 83.60%的股份 , 并通过镇江冠翔间接控制4.11%的股份 , 合计控制该公司 87.71%的股份 。

文章图片

一、主业频繁变更 , 多元化下毛利率剧降

招股书显示 , 成立以来 , 冠石科技的主要业务频繁变动 , 十分不稳定 。 成立初期 , 冠石科技主营业务以加工、销售各类特种胶粘材料为主 , 下游客户主要集中在轨道交通及汽车行业 , 此后逐渐拓展至显示面板制造企业 , 为后者提供显示面板生产所需的各种胶粘类辅材、耗材 。 2014 年起 , 冠石科技开始聚焦显示行业 , 将主要业务变为功能性器件产品的生产和销售 , 自2015 年起先后在南京、咸阳、成都投资建设 7 条偏光片加工生产线 。 偏光片是液晶面板的核心材料之一 。

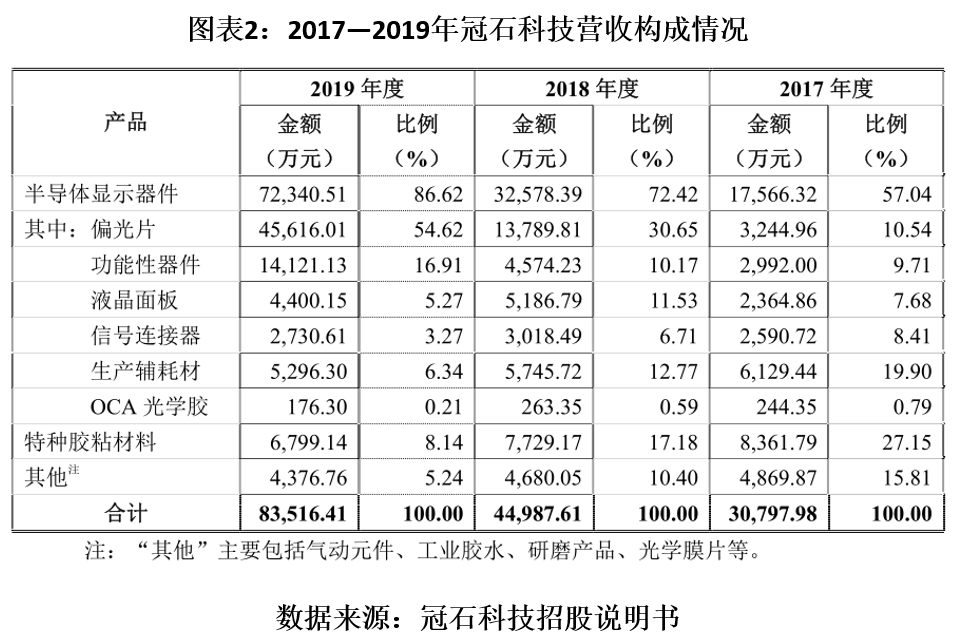

从数据来看 , 如图表2所示 , 2017年偏光片仅为该公司第四大业务 , 业务收入仅为3244.96万元 , 占总营收的比例为10.54% , 而到2019年该业务已晋升为第一大业务 , 业务收入达4.56亿元 , 占总营收的比例达51.62% 。

而2017年其第一大业务特种胶粘材料的业务收入则从8361.79万元萎缩至2019年的6799.14万元 , 占总营收的比重从27.15%下降至8.14%;而第二大业务生产辅耗材业务收入占总营收的比重也从19.9%下降至6.34% 。

文章图片

【冠石|冠石科技主业变动频繁,拟募投项目前景存疑】然而 , 时代商学院注意到 , 虽然偏光片业务收入增长迅速 , 但近年来偏光片业务的毛利率大幅下滑 , 已降至较低水平 , 且间接导致冠石科技整体毛利率下降 。 2017—2019年 , 其偏光片业务的毛利率分别为70.06%、28.96%、8.31% , 而整体毛利率分别为34.07%、29.53%、22.07% , 降幅明显 。

时代商学院注意到 , 偏光片业务分为“原料自购”和“受托加工”两种模式 。 受托加工模式中 , 客户提供原材料甚至生产线 , 冠石科技向客户收取委托加工费;原料自购模式中 , 冠石科技则需自购原材料加工 , 并承担原材料价格波动的风险 。

冠石科技于2018年开始采用原料自购模式 , 但该业务毛利率较低 , 2018—2019年其毛利率仅分别为5.33%、5.27% , 但同期该模式的销售收入占偏光片业务收入比例迅速提升 , 分别为 61.70%、91.42% 。 此外 , 受托加工模式的毛利率也出现显著下降 , 2017—2019年其毛利率分别为70.06%、67.03%、40.7% 。 受此因素影响 , 偏光片业务的毛利率迅速降低 , 已处于盈利的边缘 。

与同行三利谱(002876.SZ)对比 , 冠石科技2019年的原料自购模式毛利率(8.31%)显著低于三利谱(16.6%) 。 冠石科技解释称 , 公司偏光片原料自购模式毛利率水平低于三利谱的主要原因是 , 公司与三利谱偏光片业务在产业链中的位置不同 , 三利谱偏光片产业链较为完整 , 包括偏光片前端卷材生产及后端偏光片裁切 , 而公司偏光片原料自购业务主要为偏光片后端裁切 , 故公司偏光片原料自购模式的毛利率水平低于三利谱 。

可以看出 , 三利谱之所以取得毛利率的领先 , 很大程度上源于其专注偏光片业务 , 打通产业链 , 而与其对比 , 冠石科技的业务就略显多元化 , 主业频繁变动 , 导致竞争力较弱 。

二、拟募资开拓液晶面板业务 , 竞争激烈前景存疑

在原本业务已偏多元化的情况下 , 冠石科技仍拟通过IPO募资开拓新业务 。 招股书显示 , 本次IPO的募投项目为功能性结构件、超高清液晶显示面板及研发中心 , 计划投资额为5亿元 。 具体来看 , 该项目的建设内容包括4K、8K 液晶面板生产线、功能性器件/结构件生产线、研发中心 。

其中4K、8K 液晶面板生产线为新业务 , 属于偏光片业务的下游 。 资料显示 , 当前液晶面板行业竞争激烈 , 产能过剩迹象显著 , 液晶面板的价格持续下降 。 2019年 , 液晶面板龙头京东方A(000725.SZ)在营收同比增长19.51%的情况下 , 归母净利润同比下降44.15% 。分页标题

韩国液晶面板龙头更是开始减产甚至退出 , 其中LG集团旗下面板企业LG Display为应对大尺寸LCD面板价格下滑 , 从2019年6月开始全面减产 , 并计划将于2020年底停止韩国国内LCD电视面板的生产 。 三星Display则于2019年10月表示 , 已暂停在韩国的一条LCD生产线 , 并逐步退出LCD市场 。

时代商学院认为 , 液晶面板行业竞争激烈且存在规模效应 , 与京东方等规模庞大的头部企业相比 , 冠石科技几无竞争优势 , 该业务前景不明 。

招股书指出 , 冠石科技的液晶面板达产后年销售收入预计达7.3亿元 , 有可能成为冠石科技另一主要业务 。 然而 , 时代商学院认为 , 由于优势较小 , 该业务可能会如偏光片一般 , 时常处于盈利的边缘 。 且该项目建设周期为3年 , 届时不排除行业马太效应加剧、中小企业被迫退出市场的可能性 , 该项目能否顺利推进存疑 。

三、涉嫌IPO前低价突击入股

2019年12月初 , 上海祥禾涌原股权投资合伙企业等四家企业以18.24元/股的价格增资入股冠石科技 , 四家企业合计出资8800万元 , 入股后共计持股比例达8.8% 。

2020年1月13日 , 冠石科技便与安信证券签署了IPO辅导协议 , 开始冲击IPO 。 这也意味着 , 上述四家企业在增资入股仅仅1个多月后 , 便迎来了入股企业的IPO良机 , 涉嫌IPO前突击入股 。

对此 , 冠石科技回应时代商学院称 , 冠石科技基于未来发展战略 , 巩固冠石科技在行业内的市场地位和技术 , 经过股东同意引进上述企业并增资 , 属于市场化运营 。

从增资价格来看 , 根据此次入股的出资额及持股比例计算 , 冠石科技的估值应为10亿元 。 而根据招股书 , 本次IPO拟发行不超过1827.5万股 , 发行后总股本不超过7310万股 , 而此次IPO拟募资金额为5亿元 , 据此推算 , 冠石科技此次发行的估值约为20亿元 , 较2019年12月估值增长1倍 , 增资价格明显偏低 , 不排除其中有利益输送的嫌疑 。

此外 , 招股书显示 , 双方还存在对赌协议 , 具体条款为:如冠石科技不能在2020 年 12 月 31 日之前完成 IPO 申报并被中国证监会受理 , 或该次 IPO 申请最终被否决、终止、主动撤回 , 则投资人有权要求张建巍以约定价款(投资人本次增资金额加 8%年息)回购投资人在本次增资中取得的全部或部分股权 。

而到了2020 年 4 月 10 日 , 在对赌协议尚未完成的情况下 , 双方即解除了协议 , 协议仅维持了四个多月 。 时代商学院认为 , 此次解除对赌协议很可能是为了增加IPO审查通过的几率 , 而双方私下是否另有协议则不得而知 。 时代商学院就此向冠石科技发函询问 , 冠石科技回应称对赌协议已全部解除 , 双方不存在私下协议 。

【严正声明】本文(报告)基于已公开的资料信息撰写 , 文中的信息或所表述的意见均不构成对任何人的投资建议 。 文章版权归原作者及原出处所有 , 未经时代商学院授权 , 任何媒体、网站及其他公众平台不得引用、复制、转载、摘编或以其他任何方式使用上述内容 。 获得授权转载 , 仍须注明出处 。 (联系邮箱:TimesBusiness@163.com)

本网站上的内容(包括但不限于文字、图片及音视频) , 除转载外 , 均为时代在线版权所有 , 未经书面协议授权 , 禁止转载、链接、转贴或以其他 方式使用 。 违反上述声明者 , 本网将追究其相关法律责任 。 如其他媒体、网站或个人转载使用 , 请联系本网站丁先生:chiding@time-weekly.com

- 薄云|华工科技精密事业群与薄云咨询共同召开变革项目启动会

- 科技|TCL 科技上半年净利润 12 亿 以 10.8 亿美元收购苏州三星 8.5 代线

- 古都正|中国千年古都正在崛起“硬科技”

- 小米科技|外媒曝光:小米新奇想专利让超广角拍摄不失真

- 职场女性|巾帼不让须眉:科技界又多了一位女掌门

- 行业互联网|大华股份与大连量天科技签署战略合作协议

- |金融科技新成果集中“上新”服贸会,150家金融机构携手亮相

- IT新经济|长电科技刚扭亏为盈,却遭遇诉讼,散户是去还是留?

- 科技创新|2020西安全球硬科技创新大会9月启幕

- 服贸会|金融科技新成果集中“上新”服贸会,150家金融机构携手亮相